Claves de la próxima semana

Allianz Global Investors | 16.07.2021 13:07

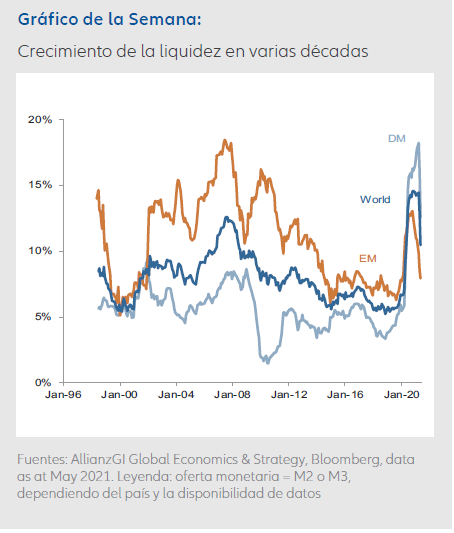

Liquidez en abundancia

Los principales bancos centrales continúan proporcionando una amplia liquidez (consulte el gráfico de la semana). La Reserva Federal de EE.UU. (Fed), aún está tratando de determinar cuándo empezará el «tapering», es decir, la reducción de las compras de bonos. El Banco Central Europeo (BCE) acaba de finalizar la revisión estratégica de la estrategia de política monetaria, y parece poco probable que haya a corto plazo un nuevo ajuste de liquidez. Esta revisión abre la puerta a la prolongación de una política monetaria expansiva. En cualquier caso, parece seguro que el BCE dejará que la FED tome la iniciativa.

Concretamente, las decisiones clave de la política monetaria del BCE son las siguientes:

1. Transición a un objetivo de inflación simétrico del 2%.Esto permitirá que temporalmente la inflación supere esta cifra.

2. Mayor consideración de aspectos relacionados con el cambio climático y la protección del clima. El exhaustivo plan de acción plurianual para integrar factoresrelacionados con el clima representa sin duda unaevolución importante de la política monetaria, queconvierte al BCE en pionero entre los bancos centrales internacionales.

3. Consideración del coste de la vivienda en propiedad(«owner occupied housing») en el índice de precios al consumo. Tiene sentido incluir este concepto en el cálculo del dato de inflación. Esta nueva consideracióndebería de llevar a medio plazo a un incremento delíndice general de precios al consumo. Esto seguramente generará unas señales más restrictivas, perosolo una vez se haya aplicado.

El banco central chino opera en un contexto económico algo distinto. Hace unos días, el Banco Popular de China redujo sus tipos a los préstamos para todos los bancos co-merciales para así fortalecer la economía. Esto encaja con el panorama de una economía china que, tras su rápida recuperación económica, está entrando en una fase más avanzada del ciclo económico.

Claves de la próxima semana

No es de extrañar que la liquidez de los bancos centrales siga siendo un tema importante durante la próxima semana. El conse-jo del BCE se reúne el jueves. La nueva estrategia deberá reflejar-se de inmediato en las decisiones de política monetaria. No obs-tante, la presidenta del BCE, Christine Lagarde, ya ha anunciado que es poco probable que se reduzca en el corto plazo el balance del banco central, sino al contrario: el programa actual de com-pra de bonos debería de mantenerse como mínimo hasta marzo de 2022. No existen por ahora, motivos para considerar cambios.

En cuanto a los indicadores de la economía real, la semana pa-rece que será bastante tranquila. El martes se publica el número de viviendas iniciadas de Estados Unidos y el índice de precios al consumo nacional de Japón. El jueves se sabrá el índice de activi-dad de la Fed de Chicago y las ventas de viviendas de segunda mano de EE. UU. El viernes se publica el índice Markit de gestores de compras del sector manufacturero en Alemania.

Mientras tanto, continúa la temporada de publicaciones de resultados empresariales del segundo trimestre de EE. UU. Hasta ahora la mayoría han superado las expectativas, principalmente porque las previsiones de los analistas fueron previamente algo más cautelosas, como muestra la dinámica de revisiones sobre resultados empresariales para el índice mundial MSCI. Los índi-ces regionales, reflejan el hecho de que las distintas economías están en diferentes fases del ciclo económico. Mientras que la relación entre las revisiones al alza y a la baja se ha reducido un poco para el S&P 500 (con respecto a un nivel elevado), ha vuelto a subir últimamente para el mercado de renta variable europeo (MSCI Europe), así como para los mercados emergentes (MSCI Emerging Markets).

En cuanto a los factores técnicos, no parece que haya elementos que frenen. El índice de fortaleza relativa de los principales segmentos del mercado de renta variable se mueve en terreno neutral, es decir, no muestra ninguna presión de venta inmediata. Tampoco se prevé un dete-rioro de los próximos datos económicos y los resultados empresariales, mientras que la amplia liquidez respalda el apetito por el riesgo.

Deseándoles unos rendimientos "abundantes", se despide atentamente,

Dr. Hans-Jörg Naumer

Las operaciones con instrumentos financieros o criptomonedas implican un elevado riesgo, incluyendo la pérdida parcial o total del capital invertido, y pueden no ser adecuadas para todos los inversores. Los precios de las criptomonedas son extremadamente volátiles y pueden verse afectados por factores externos de tipo financiero, regulatorio o político. Operar sobre márgenes aumenta los riesgos financieros.

Antes de lanzarse a invertir en un instrumento financiero o criptomoneda, infórmese debidamente de los riesgos y costes asociados a este tipo operaciones en los mercados financieros. Fije unos objetivos de inversión adecuados a su nivel de experiencia y su apetito por el riesgo y, siempre que sea necesario, busque asesoramiento profesional.

Fusion Media quiere recordarle que la información contenida en este sitio web no se ofrece necesariamente ni en tiempo real ni de forma exacta. Los datos y precios de la web no siempre proceden de operadores de mercado o bolsas, por lo que los precios podrían diferir del precio real de cualquier mercado. Son precios orientativos que en ningún caso deben utilizarse con fines bursátiles. Ni Fusion Media ni ninguno de los proveedores de los datos de esta web asumen responsabilidad alguna por las pérdidas o resultados perniciosos de sus operaciones basados en su confianza en la información contenida en la web.

Queda prohibida la total reproducción, modificación, transmisión o distribución de los datos publicados en este sitio web sin la autorización previa por escrito de Fusion Media y/o del proveedor de los mismos. Todos los derechos de propiedad intelectual están reservados a los proveedores y/o bolsa responsable de dichos los datos.

Fusion Media puede recibir contraprestación económica de las empresas que se anuncian en la página según su interacción con éstas o con los anuncios que aquí se publican.