El Dólar (DYX) apunta a máximos de 2024

Oman Vasquez | 17.06.2024 01:36

Un repunte impulsado por la política y las tasas

El dólar estadounidense experimentó un repunte significativo la semana pasada, alcanzando niveles no vistos desde principios de mayo, cotizando alrededor de 105.80 según el Índice del Dólar (DXY). Este avance se debió principalmente a dos factores:

- Recrecimiento de las tensiones políticas en Europa: Las elecciones del 9 de junio en la región vieron un aumento en la representación de partidos de extrema derecha, lo que generó incertidumbre y provocó una aversión al riesgo en el euro. Esto llevó a una caída del EUR/USD de más del 1% desde el inicio de la semana.

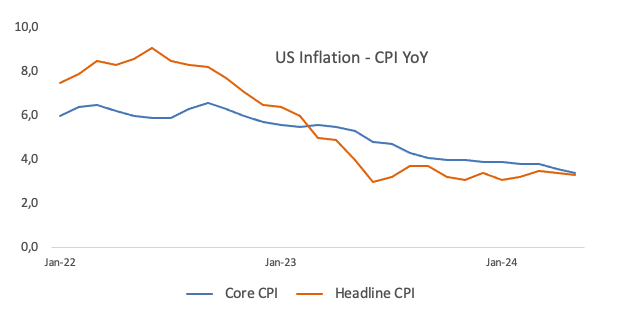

- Expectativas de tasas de interés: A pesar de que la Reserva Federal (Fed) no modificó su rango de fondos federales en su última reunión, la perspectiva de un recorte de tasas en diciembre, junto con la renuencia del presidente Jerome Powell a declarar la victoria sobre la inflación, impulsaron la demanda de dólares.

Los mercados monetarios de EEUU se desmarcan

Curiosamente, el fuerte repunte del dólar no se vio reflejado en los rendimientos de los bonos del Tesoro de EEUU, que cayeron a mínimos de varias semanas en todos los vencimientos. Esto sugiere que los inversores siguen apostando por una eventual flexibilización monetaria por parte de la Fed a pesar del reciente discurso restrictivo.

Bancos centrales del G10: Un panorama mixto

En contraste con la postura firme de la Fed, el Banco Central Europeo (BCE) y el Banco de Japón (BoJ) adoptaron enfoques más moderados en sus últimas reuniones. El BCE recortó las tasas en 25 puntos básicos, pero enfrió las expectativas de nuevos recortes, mientras que el BoJ mantuvo su política sin cambios. Por otro lado, el Banco de Inglaterra (BoE) y el Banco de la Reserva de Australia (RBA) podrían comenzar a flexibilizar sus políticas monetarias en el corto plazo, impulsados por la desaceleración económica y la sorpresa a la baja en la inflación.

Eventos clave de la próxima semana

La próxima semana estará marcada por el feriado del Día de la Independencia de Juneteenth el 19 de junio, lo que acortará la semana de negociación. Los datos más importantes serán los PMI preliminares que se publicarán hacia finales de la semana, seguidos de los comentarios de los funcionarios de la Fed posteriores a la reunión del FOMC.

Análisis técnico del DXY

El DXY ha recuperado un fuerte impulso alcista, superando la barrera de 105.00 y apuntando a máximos de 2024. Un avance por encima del máximo de junio de 105.80 podría llevarlo a 106.51, el máximo de 2024, y luego a 107.11, el máximo de noviembre de 2022.

Por el lado bajista, el soporte inicial se encuentra en la SMA de 200 días en 104.46, seguido del mínimo de junio en 103.99. Un retroceso más profundo podría probar el mínimo semanal de 103.88 y luego los mínimos de marzo y diciembre de 102.35 y 100.61, respectivamente, antes de la barrera psicológica clave en 100.00.

Perspectiva general

El sesgo alcista para el DXY sigue siendo dominante mientras se mantenga por encima de la SMA de 200 días. La próxima semana será crucial para determinar si el dólar puede superar los máximos de 2024 o si encuentra resistencia y retrocede.

Las operaciones con instrumentos financieros o criptomonedas implican un elevado riesgo, incluyendo la pérdida parcial o total del capital invertido, y pueden no ser adecuadas para todos los inversores. Los precios de las criptomonedas son extremadamente volátiles y pueden verse afectados por factores externos de tipo financiero, regulatorio o político. Operar sobre márgenes aumenta los riesgos financieros.

Antes de lanzarse a invertir en un instrumento financiero o criptomoneda, infórmese debidamente de los riesgos y costes asociados a este tipo operaciones en los mercados financieros. Fije unos objetivos de inversión adecuados a su nivel de experiencia y su apetito por el riesgo y, siempre que sea necesario, busque asesoramiento profesional.

Fusion Media quiere recordarle que la información contenida en este sitio web no se ofrece necesariamente ni en tiempo real ni de forma exacta. Los datos y precios de la web no siempre proceden de operadores de mercado o bolsas, por lo que los precios podrían diferir del precio real de cualquier mercado. Son precios orientativos que en ningún caso deben utilizarse con fines bursátiles. Ni Fusion Media ni ninguno de los proveedores de los datos de esta web asumen responsabilidad alguna por las pérdidas o resultados perniciosos de sus operaciones basados en su confianza en la información contenida en la web.

Queda prohibida la total reproducción, modificación, transmisión o distribución de los datos publicados en este sitio web sin la autorización previa por escrito de Fusion Media y/o del proveedor de los mismos. Todos los derechos de propiedad intelectual están reservados a los proveedores y/o bolsa responsable de dichos los datos.

Fusion Media puede recibir contraprestación económica de las empresas que se anuncian en la página según su interacción con éstas o con los anuncios que aquí se publican.