- Tras un mes de enero optimista, los inversores deberían prepararse para fuertes oscilaciones en las próximas semanas con el comienzo del nuevo mes.

- Se espera que febrero sea un mes duro en Wall Street, en medio de varios acontecimientos importantes para el mercado.

- Todas las miradas se dirigirán al próximo informe de empleo de Estados Unidos y en los datos de inflación del IPC, así como en los resultados de las empresas.

- No pierdas esta increíble oportunidad para elevar la rentabilidad de tus inversiones. Aplica el código de descuento INVESTINGPRO1 y tendrás un 10% de descuento instantáneo al suscribirte al plan anual o bienal de Pro o Pro+. ¡Actúa rápido y súmate a la revolución de la inversión! ¡Consigue tu OFERTA AQUÍ!

Tras un comienzo de año relativamente fuerte durante enero, la historia dice que los inversores deberían prepararse para nuevas turbulencias en febrero, que tiene fama de ser uno de los peores meses del año para la bolsa.

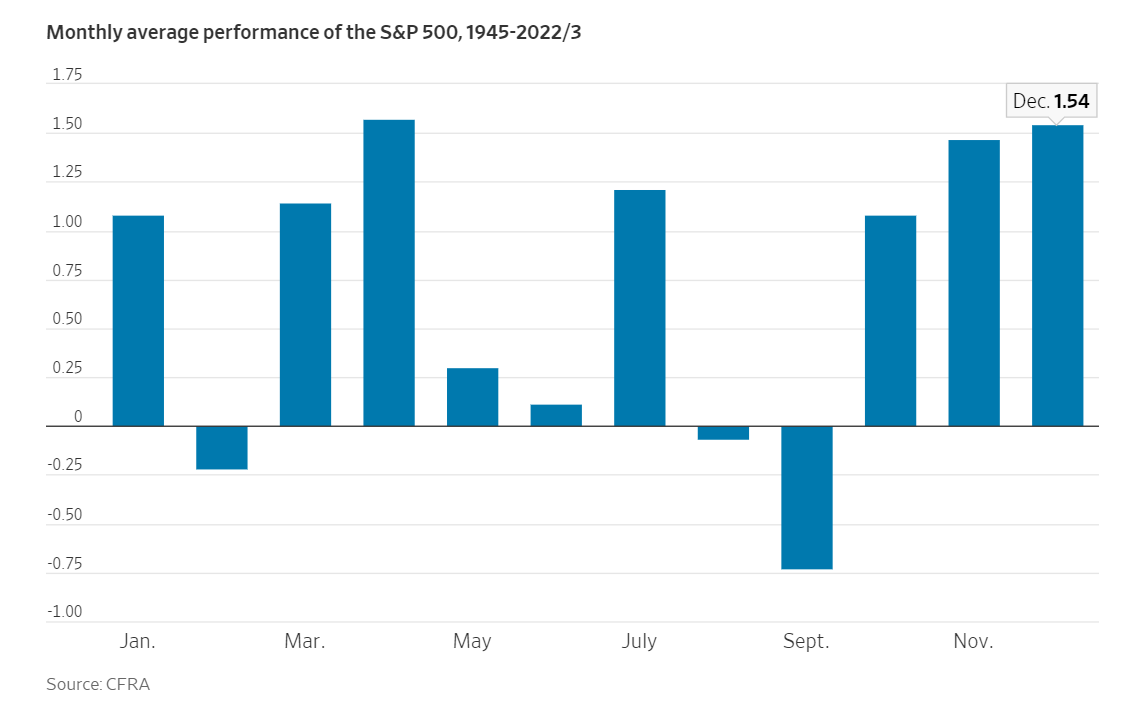

Desde 1945, el S&P 500 ha sufrido una pérdida media de alrededor del -0,3% en febrero.

Esto contrasta con una ganancia media de aproximadamente el 0,8% en los demás meses del calendario. El índice de referencia cayó un -2,6% el pasado mes de febrero ante la preocupación de los inversores en torno a los agresivos planes de subida de tipos de la Reserva Federal.

De hecho, la Fed sigue siendo el principal motor de la confianza de los inversores y de la acción de los precios de las acciones, y muchos especulan recientemente sobre cuándo podría empezar el banco central estadounidense a recortar los tipos de interés.

En el momento de redactar estas líneas, tras el informe de empleo de hoy, sorprendentemente por encima de las estimaciones, que muestra que la economía estadounidense ha creado 353.000 puestos de trabajo frente a las estimaciones que hablaban de 187.000 en enero, los mercados financieros creen que hay alrededor de un 65% de probabilidades de que la Fed mantenga inalterados los tipos en marzo, frente a un 35% de probabilidades de un recorte de tipos de un cuarto de punto.

En la rueda de prensa posterior a la reunión del miércoles, el presidente de la Fed, Jerome Powell, señaló que el mercado laboral y el crecimiento económico podrían tener que ralentizarse para lograr en última instancia el objetivo de la Fed de volver a situar la inflación hasta su objetivo del 2%.

"El resumen ejecutivo sería que el crecimiento oscila entre sólido y fuerte... El 3,7% de desempleo indica que el mercado laboral es fuerte", afirma el jefe de la Fed. "Seamos sinceros, la economía va bien", añade.

De cara a mayo, los inversores creen que hay aproximadamente un 90% de probabilidades de que los tipos bajen al final de esa reunión, según el Barómetro de Seguimiento de los Tipos de la Fed de Investing.com.

Los inversores siguen sopesando las perspectivas sobre los tipos de interés, la inflación, y la economía, por lo que habrá mucho en juego el mes que viene.

Informe del IPC de EE.UU.: Martes 13 de febrero

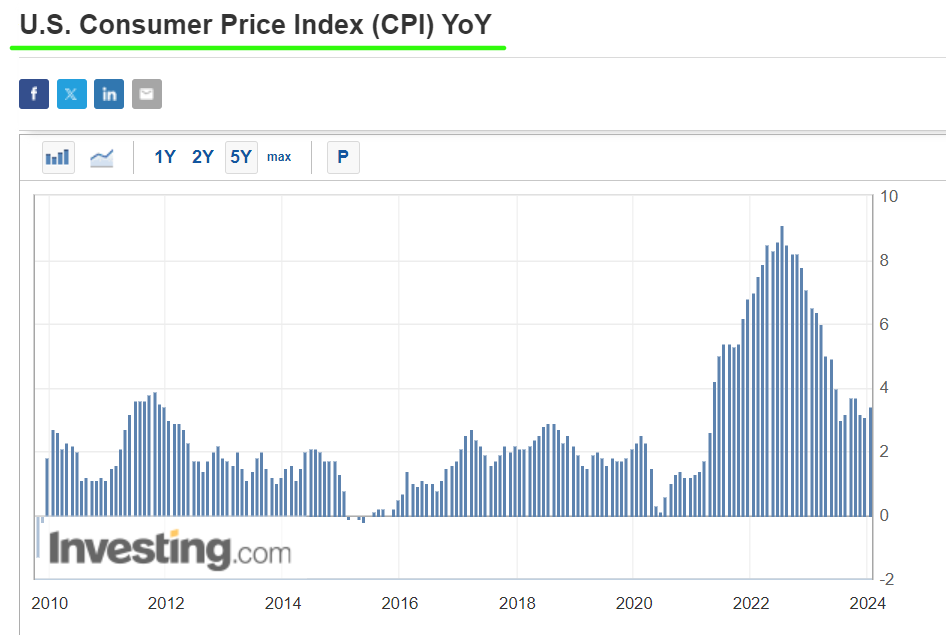

El Gobierno estadounidense publicará su informe del IPC de enero el martes 13 de febrero a las 14:30 horas (CET) y las cifras probablemente muestren que los precios siguen subiendo a un ritmo que casi duplica el objetivo del banco central.

Aunque aún no se han fijado previsiones oficiales, las expectativas para el IPC anual oscilan entre una subida del 3,2% y el 3,6%, frente al 3,4% anual de diciembre.

El índice de precios al consumo ha bajado considerablemente desde el verano de 2022, cuando registró máximos de cuatro décadas del 9,1%; sin embargo, la inflación sigue subiendo mucho más deprisa que la tasa del 2% que la Fed considera saludable.

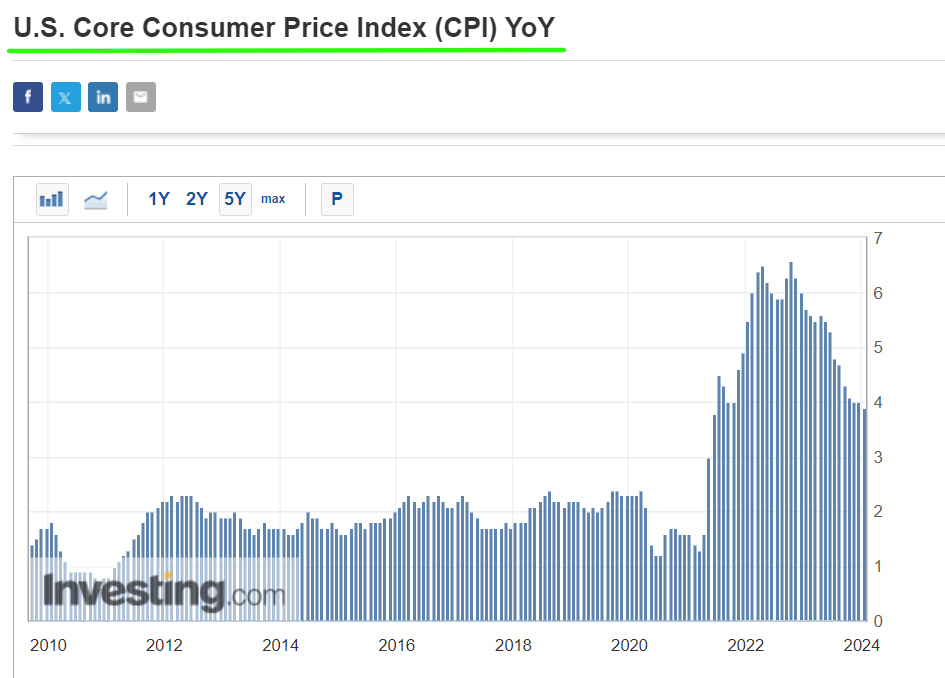

Mientras tanto, las estimaciones para la cifra interanual del IPC subyacente —del que se incluyen los precios de los alimentos y la energía— se mueven en torno al 3,7%-4,0%, frente a la lectura del 3,9% de diciembre.

Los miembros de la Fed siguen de cerca la lectura subyacente, ya que consideran que proporciona una evaluación más precisa sobre el futuro rumbo de la inflación.

Predicción: Creo que las cifras probablemente mostrarán que ni la inflación ni la inflación subyacente están cayendo lo suficientemente rápido como para que la Fed detenga sus esfuerzos de lucha contra la inflación.

Durante la rueda de prensa posterior a la reunión del FOMC del miércoles, Powell dijo que no sería apropiado recortar los tipos hasta que haya "una mayor confianza en que la inflación se está acercando" al objetivo del 2% del banco central.

"La inflación sigue siendo demasiado elevada. El continuo progreso para bajarla no está asegurado", advierte Powell.

Por lo tanto, mantengo la opinión de que el entorno actual no es indicativo de una Fed que necesitará pivotar sobre la política monetaria y todavía hay un largo camino por recorrer antes de que los responsables de la misma estén listos para declarar misión cumplida en el frente de la inflación.

Continúa la temporada de presentación de resultados del 4T

Los inversores aguardan una avalancha de informes en febrero, ya que continúa la temporada de presentación de resultados del cuarto trimestre en Wall Street.

Tres de los valores tecnológicos llamados "los Siete Magníficos" presentaron sus resultados anoche. Meta Platforms, sociedad matriz de Facebook (NASDAQ:META), y el gigante del comercio electrónico Amazon (NASDAQ:AMZN) presentaron unos resultados y unas previsiones espectaculares, mientras que el fabricante de iPhone Apple (NASDAQ:AAPL) ofreció unas perspectivas para el primer trimestre que decepcionaron a los inversores.

De cara a la semana que viene, algunas de las empresas más destacadas que presentarán resultados son Walt Disney (NYSE:DIS), Caterpillar (NYSE:CAT), McDonald's Corporation (NYSE:MCD), Pepsico, Eli Lilly (NYSE:LLY), Ford (NYSE:F), Uber (NYSE:UBER), Palantir, Snap, Pinterest (NYSE:PINS) y PayPal (NASDAQ:PYPL).

La semana siguiente, nombres destacados como Coca-Cola (NYSE:KO), Airbnb, Shopify, Coinbase (NASDAQ:COIN), DraftKings, Roku, Cisco (NASDAQ:CSCO), Arista Networks y Occidental Petroleum (NYSE:OXY) presentan sus resultados.

Los minoristas serán los protagonistas en la segunda mitad del mes, cuando los pesos pesados Walmart (NYSE:WMT), Home Depot (NYSE:HD), Target (NYSE:TGT), Lowe's (NYSE:LOW), TJX Companies, Macy's (NYSE:M), Best Buy (NYSE:BBY) y Costco (NASDAQ:COST) presenten sus últimos resultados financieros.

Otra empresa clave que habrá que seguir muy de cerca será Nvidia (NASDAQ:NVDA), cuyos resultados del cuarto trimestre están previstos para el miércoles 21 de febrero, tras la campana de cierre. Las acciones del gigante tecnológico con sede en Santa Clara, California, han subido un 222% en el último año, en paralelo al creciente interés por los avances en inteligencia artificial (IA).

Vale la pena mencionar que las acciones de Nvidia parecen estar extremadamente sobrevaloradas en este momento, según los modelos cuantitativos de InvestingPro, que apuntan a una caída potencial del 16% frente a su valor de mercado actual.

Fuente: InvestingPro

La temporada de presentación de resultados del cuarto trimestre está a punto de llegar a su ecuador. De las 208 empresas del S&P 500 que han presentado resultados hasta el viernes, cerca del 80% han superado las expectativas, según datos de FactSet (NYSE:FDS).

En un trimestre normal, el 76% de las empresas del S&P 500 superan las expectativas.

Qué hacer ahora

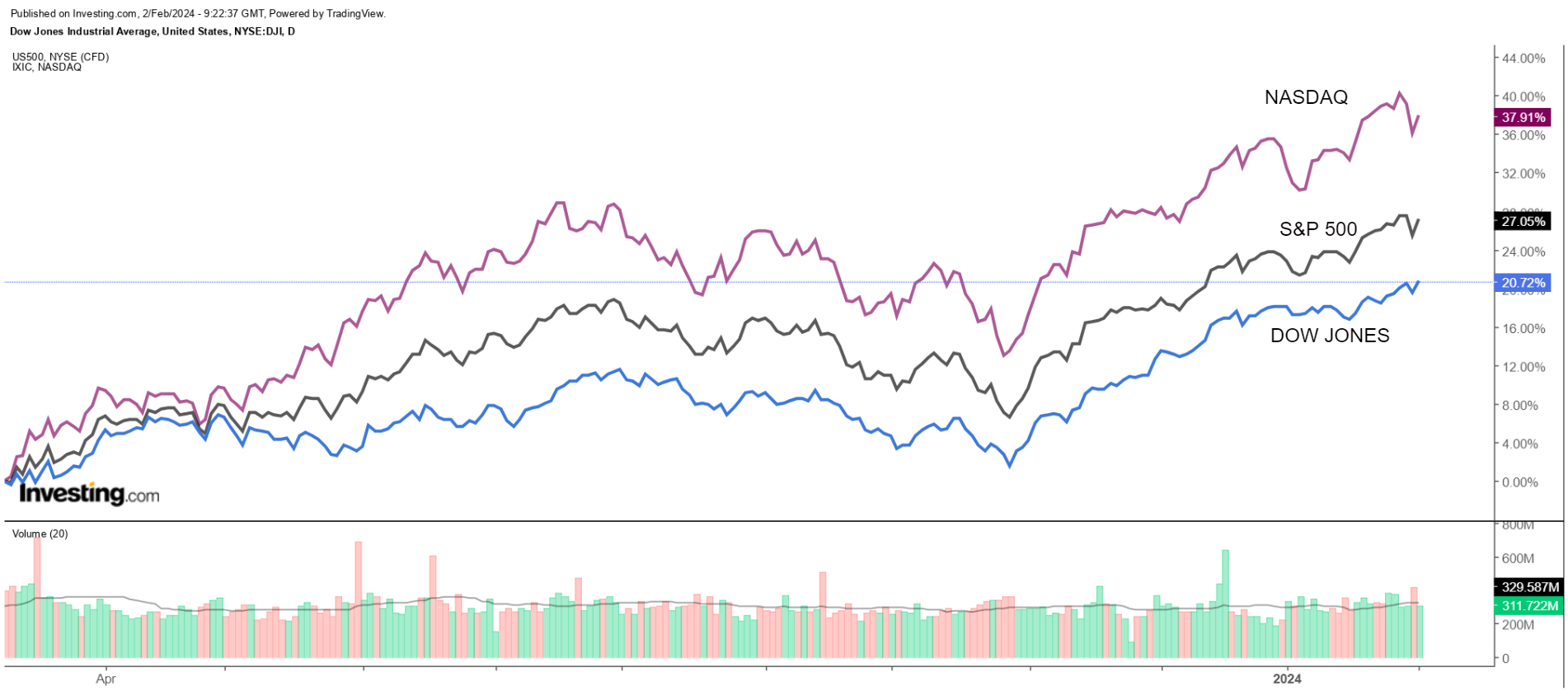

Aunque actualmente estoy posicionado en largo en el S&P 500, y en el Nasdaq 100 a través del ETF SPDR S&P 500 (SPY), y del ETF Invesco QQQ Trust (QQQ), he sido cauto a la hora de realizar nuevas compras, ya que estamos entrando en uno de los meses más débiles del año históricamente.

Por lo tanto, un retroceso en febrero no sería sorprendente en mi opinión, ya que la reciente carrera hacia máximos históricos será difícil de mantener en el contexto actual.

En general, es importante seguir siendo paciente y estar atento a las oportunidades. Sigue siendo importante no comprar valores demasiado ampliados y no concentrarse demasiado en una empresa o sector concretos.

***

No deje de consultar InvestingPro para mantenerse al tanto de la tendencia del mercado y de lo que significa para sus decisiones de inversión.

InvestingPro ayuda a los inversores a tomar decisiones informadas, proporcionando un análisis exhaustivo de los valores infravalorados con el potencial de una subida significativa en el mercado.

No pierdas esta increíble oportunidad para elevar la rentabilidad de tus inversiones. Aplica el código de descuento INVESTINGPRO1 y tendrás un 10% de descuento instantáneo al suscribirte al plan anual o bienal de Pro o Pro+. ¡Actúa rápido y súmate a la revolución de la inversión! ¡Consigue tu OFERTA AQUÍ!

Descargo de responsabilidad: Reequilibro periódicamente mi cartera de valores individuales y ETF basándome en una evaluación continua del riesgo, tanto del entorno macroeconómico como de las finanzas de las empresas.

Los puntos de vista expuestos en este artículo son exclusivamente la opinión del autor y no deben tomarse como asesoramiento de inversión.