Hablando de cuánto pueden caer los mercados en un proceso bajista, cuánto pueden durar dichos procesos y cuánto puede durar la recuperación, hay que asegurarse de que el mercado muestra síntomas de haber tocado fondo. Puede resultar repetitivo, pero es que ahí va a estar la clave de la rentabilidad futura.

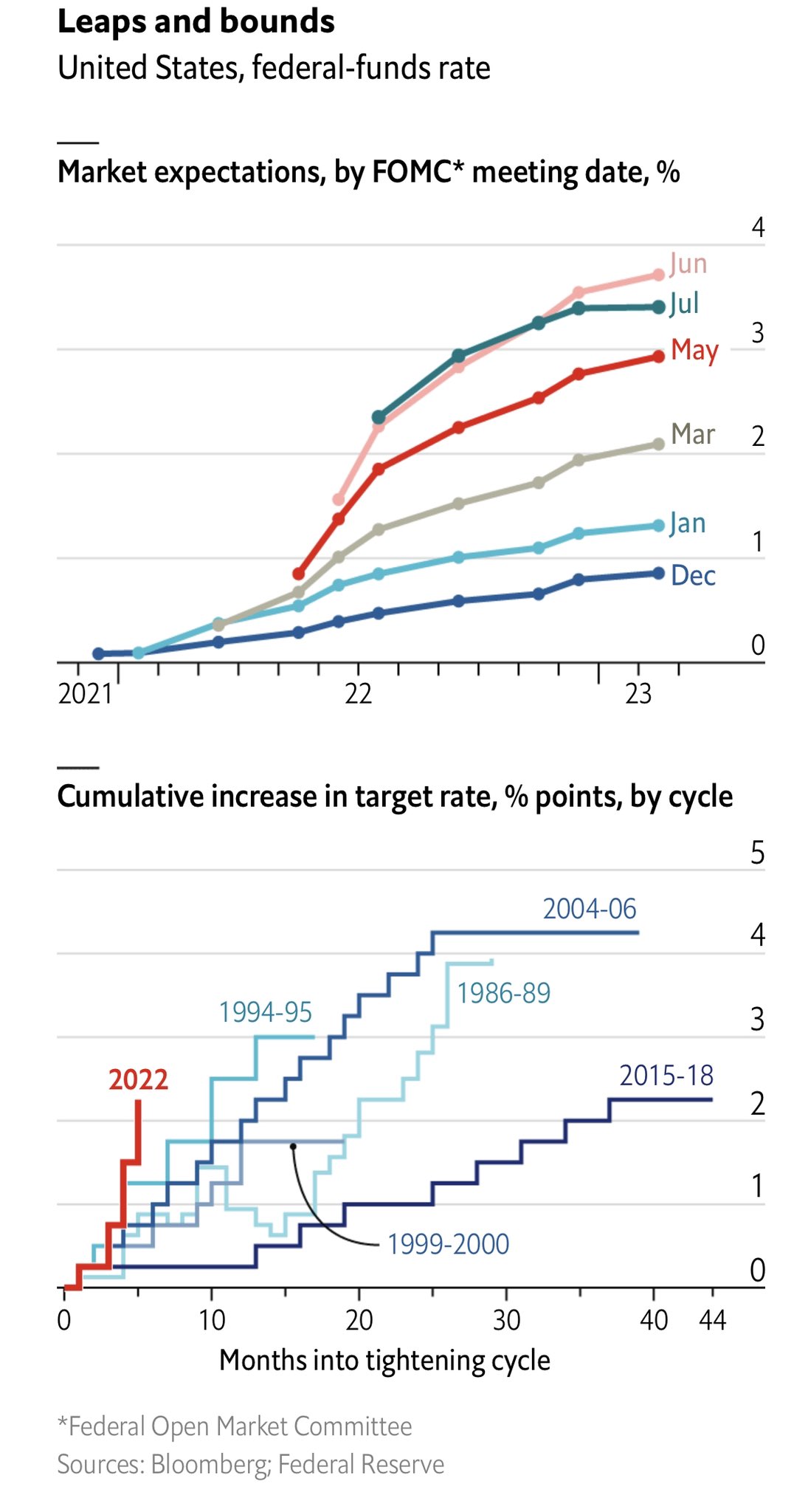

El primer síntoma es que las malas noticias dejan de afectar al mercado. Por ejemplo: a lo largo del mes de julio se han publicado cifras récord de inflación, la Reserva Federal ha vuelto a subir un 0,75% los tipos de interés —en la que ya es una de las subidas de tipos más rápidas de la historia, ver gráfico n.º 2— y Putin no es que amenace, es que empieza a cerrar el grifo del gas. Pese a todo, en julio el mercado ha subido un 8 % en EE.UU. y un 7 % en Europa. Parece claro que las malas noticias ya no afectan como antes.

Gráfico nº 2: Subidas de tipos anteriores en EE.UU. y actual (línea roja)

El segundo síntoma es que las noticias “menos malas” generan fuertes subidas. Por ejemplo, los resultados empresariales que se han publicado correspondientes al primer semestre del año. Exceptuando los de las empresas energéticas, el resto no están siendo buenos. Pero el mercado se centra en la parte menos mala de los mismos y eso está siendo suficiente para que la bolsa USA suba con fuerza en los días en los que se publican.

El tercer síntoma es el que se asocia con el concepto de “capitulación” y que corresponde a la ausencia de papel, es decir, no es tanto que la bolsa suba porque haya muchos compradores (“dinero”), sino porque hay pocos vendedores (“papel”). Y, junto al cierre de posiciones cortas, está siendo una de las claves del rebote del mercado.

En términos generales podemos decir que aunque la bolsa USA pudiera volver a caer, se ha establecido un nivel en el cual muy malas o muy inesperadas tendrían que ser las noticias o los datos publicados para que el mercado lo rompa a la baja.

Ahora la cuestión es si el mercado volverá a caer para comprobar la solidez de ese suelo, o si retomará directamente la tendencia alcista. Dependerá de cuáles sean las cifras de inflación y por lo tanto de cuál sea la actitud de la Reserva Federal de los Estados Unidos. También dependerá de cuál sea la actitud de los políticos en relación con la invasión de Ucrania. Sobre todo con las sanciones, cuyo efecto rebote —y las respuestas de Putin— afectan duramente a la economía, especialmente a la europea.

Que el rebote tenga continuidad también dependerá de lo que se conoce como el efecto FOMO (del inglés “Fear Of Missing Out”), es decir, del miedo a quedarse fuera. Fuera de la subida que se puede producir tras un mercado bajista (ver capítulo anterior). Habrá que estar también muy atentos a ese componente psicológico de la inversión.

Finalmente, y aunque suene un poco más anecdótico que técnico, es importante analizar cuál es la posición de consenso de analistas, periodistas y gestores, sobre todo cuando todos ellos están de acuerdo. Y la estadística nos muestra que cuando todos ellos piensan de la misma forma ocurre exactamente lo contrario. Y ahora no hay un solo analista, periodista o gestor que no sea bajista. Al menos los que expresan su opinión en los medios o encuestas. Para nosotros ese es un factor más a favor de las probabilidades de que estemos cerca del suelo del mercado.

La inversión es un cálculo de probabilidades. Una balanza en la que se tienen que poner en un lado las probabilidades de los factores negativos y en el otro las de los positivos, todo ello mirando a medio plazo. Y, en nuestra opinión, a lo largo del mes de julio han aumentado significativamente las probabilidades de que el mercado haya tocado fondo.

La estrategia de inversión tendrá que adaptarse a dos movimientos: 1) confirmación del suelo del mercado, 2) posibilidad de cambio de tendencia consistente. Y son exactamente los pasos que vamos a ir dando desde Nextep en nuestras recomendaciones.

Por supuesto no descartamos el escenario en el que todo empeora. No se puede descartar nunca. No se puede descartar que la inflación se haya enquistado tanto en el sistema que cueste mucho más de lo previsto bajarla. Ni tampoco podemos descartar que la incompetencia de los políticos empeore todo lo relacionado con Ucrania. Por eso hay que ir por fases. Y por supuesto saber cuáles son los activos, sectores y países adecuados para el escenario negativo.