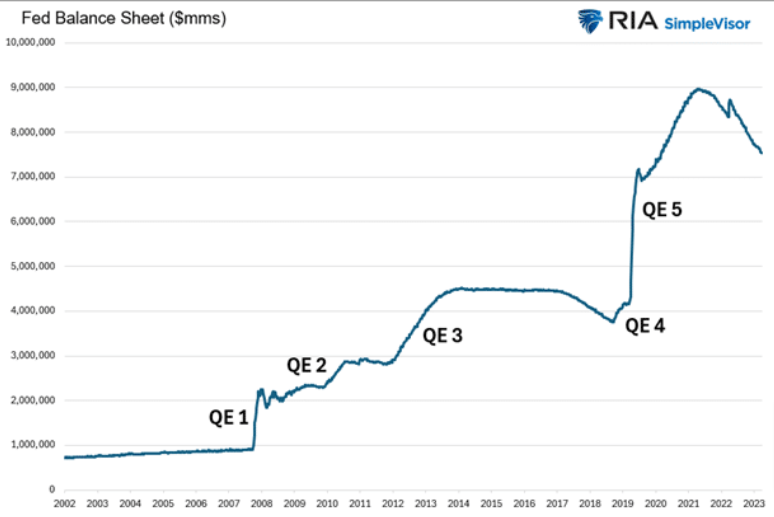

La Reserva Federal incorporó la expansión cuantitativa (QE) a sus herramientas de política monetaria en 2008. En aquel momento, el sistema financiero estaba implosionando. El presidente de la Reserva Federal, Ben Bernanke, compró 1,5 billones de dólares del Tesoro estadounidense y valores respaldados por hipotecas para frenar el desastre financiero.

La drástica medida se vendió al público como una operación única de emergencia para estabilizar el sistema bancario y la economía. Desde la primera ronda de QE, ha habido cuatro rondas más, culminando con la alucinante operación de 5 billones de dólares en 2020 y 2021.

La QE ya no es una herramienta para gestionar una crisis. Se ha transformado en una política para garantizar que el Gobierno pueda financiarse a sí mismo. Sin embargo, como estamos descubriendo hoy, la QE tiene sus defectos. Por ejemplo, no es una política adecuada en tiempos de inflación elevada como la que tenemos.

Eso no significa que la Fed no pueda proporcionar liquidez para ayudar al Tesoro a financiar el déficit público. Sólo tienen que ser más creativos. A tal fin, circulan rumores de que una nueva variante de la QE ayudará a cubrir posibles déficits de liquidez.

La triste situación fiscal

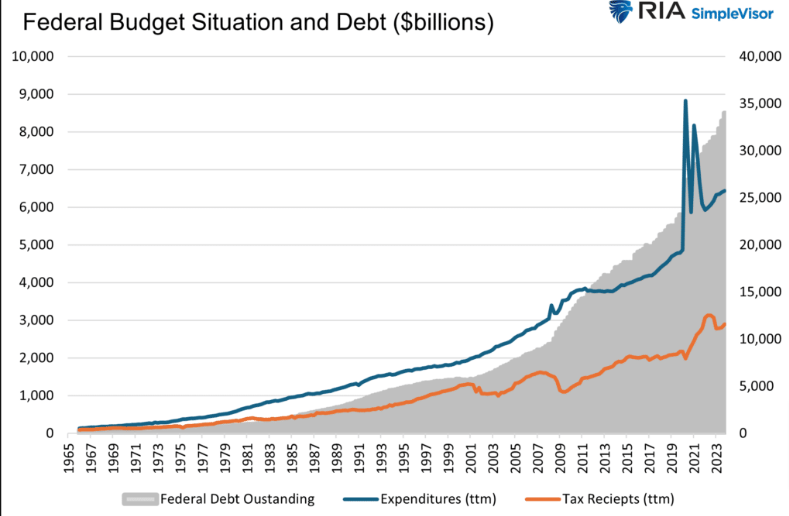

El Gobierno federal paga actualmente más de un billón de dólares anuales en gastos de intereses. Antes de gastar un céntimo en el ejército, el bienestar social, o las decenas de miles de otros gastos, un tercio de los ingresos fiscales del Gobierno paga por los intereses de los 34 billones de dólares en deuda, lo que representa déficits de años y décadas pasadas.

Hay muchas formas de abordar los déficits y la abrumadora deuda, como recortar el gasto o subir los impuestos. Aunque son planteamientos lógicos, los políticos están a favor de aumentar la deuda. Admitámoslo: ganar unas elecciones con la promesa de recortes del gasto y subidas de impuestos es difícil. Es aún más difícil mantener tu escaño en el Congreso si intentas promulgar tales cambios.

Más recientemente, la Reserva Federal se ha visto obligada a ayudar a financiar los déficits actuales y los de años pasados. Podemos debatir los méritos de tal comportamiento irresponsable todo el día, pero para los inversores, es mucho más crítico evaluar cómo la Fed y el Tesoro podrían mantener el esquema de deuda en marcha cuando la QE no sea una opción.

Pedir prestado para el déficit

Antes de difundir rumores sobre una nueva variante de la QE, repasemos el problema. El siguiente gráfico muestra la creciente brecha entre el gasto federal y los ingresos fiscales. La diferencia entre las dos líneas equivale al déficit federal acumulado. En lugar de trazar los datos del déficit, preferimos la deuda federal total pendiente, ya que representa mejor la carga acumulativa de los déficits.

El gráfico siguiente muestra que la deuda del Tesoro ha crecido anualmente durante los últimos 57 años alrededor de un 1,5% más que los gastos por intereses. Puede que no parezca mucho, pero 57 años de capitalización suponen una gran diferencia.

El descenso de los tipos de interés en los últimos 40 años explica este diferencial. La línea verde muestra que el tipo de interés efectivo no ha dejado de bajar hasta hace poco. Incluso con la actual coyuntura de tipos de interés más elevados, el tipo de interés efectivo es sólo del 3,00%.

Dominio fiscal

La Fed se ha visto cada vez más presionada para ayudar al Tesoro estadounidense a mantener la capacidad de financiar su deuda a tipos de interés razonables. Además de presidir unos tipos de interés más bajos de lo normal durante los últimos 30 años, la QE ayuda a la causa. Al retirar del mercado los valores del Tesoro y aquellos respaldados por hipotecas, el mercado puede absorber más fácilmente las nuevas emisiones de bonos del Tesoro.

Un dominio de lo fiscal como el que estamos experimentando se produce cuando la política monetaria ayuda al Tesoro a financiar sus deudas. Según el Instituto Catón:

El dominio fiscal se produce cuando los bancos centrales utilizan sus poderes monetarios para respaldar los precios de los títulos del Estado y fijar los tipos de interés en niveles bajos para reducir los costes del servicio de la deuda soberana.

2019 revisitado

En 2019, antes de los déficits masivos relacionados con la pandemia, el gasto público se disparó con respecto a los años anteriores debido al aumento del gasto y a los recortes de impuestos. En septiembre de 2019, los mercados repo se tensaron bajo la presión de las crecientes demandas del Tesoro. Los bancos tenían muchos valores, pero no efectivo para prestar.

Cuando un banco, un bróker o un inversor no pueden pedir dinero prestado a pesar de estar dispuestos a depositar garantías del Tesoro estadounidense, es una clara señal de que el sistema bancario carece de liquidez. Eso es exactamente lo que ocurrió en 2019.

La Fed acudió al rescate, ofreciendo QE y recortando los tipos de interés.

Poco después, en marzo de 2020, el gasto público se disparó con la pandemia, y la Fed se apresuró a ayudar. Como decíamos anteriormente, la Fed, a través de la QE, retiró más de 5 billones de dólares en activos de los mercados financieros. Esa cantidad estuvo a la par con el aumento de la deuda pública.

La Fed tiene por mandato gestionar la política monetaria para lograr el pleno empleo y la estabilidad de los precios. Con mandato o sin él, la experiencia reciente demuestra que la Fed se ha convertido en el prestamista de facto del Tesoro, aunque de forma indirecta.

La Fed tiene las manos atadas

Aunque a Jerome Powell y a la Fed les gustaría ayudar al Gobierno a satisfacer sus exorbitantes necesidades de financiación con tipos de interés más bajos y QE, tienen las manos atadas. La elevadísima inflación resultante de la pandemia y las políticas fiscales y monetarias les obligan a reducir su balance y mantener los tipos anormalmente altos.

Por desgracia, la emisión de deuda del Tesoro drena rápidamente el exceso de liquidez del sistema.

Mientras la Fed duda a la hora de recortar los tipos o implementar más QE, puede que tenga otro as en la manga.

Difusión de rumores

Lo que sigue se basa en rumores de numerosas fuentes sobre lo que la Fed y los reguladores bancarios podrían hacer para aliviar las presiones de financiación y los déficits de liquidez.

Los bancos tienen límites reglamentarios sobre la cantidad de apalancamiento que pueden emplear. La cantidad se fija en función de los tipos y el riesgo de los activos que poseen. Por ejemplo, los bonos del Tesoro de Estados Unidos pueden apalancarse más que un préstamo a pequeñas empresas. Un dólar de un depósito bancario puede permitir a un banco comprar 5 dólares de un pagaré del Tesoro, pero sólo prestar 3 dólares a un prestatario de mayor riesgo.

La estructura reguladora reconoce actualmente ocho Bancos de Importancia Sistémica Mundial (BISM). Son los siguientes: Bank of America (NYSE:BAC), Bank of New York, Citigroup, Goldman Sachs (NYSE:GS), JPMorgan Chase (NYSE:JPM), Morgan Stanley (NYSE:MS), State Street (NYSE:STT) y Wells Fargo & Company (NYSE:WFC).

Se rumorea que los reguladores podrían eliminar los requisitos de apalancamiento para los BISM. Hacerlo ampliaría infinitamente su capacidad de poseer valores del Tesoro. Esto puede parecer una solución perfecta, pero hay dos problemas: los bancos deben ser capaces de financiar los activos del Tesoro y evitar perder dinero con ellos.

BTFP al rescate de nuevo

Hace un año, la Reserva Federal creó el Programa de Financiación Bancaria a Plazo (BTFP, por sus siglas en inglés) para rescatar a los bancos con valores sumergidos. El programa permitía a los bancos pignorar activos del Tesoro sumergidos a la Reserva Federal. A cambio, la Fed les prestaría dinero equivalente al valor nominal del bono, aunque los bonos se negociaran con descuentos.

Recuerde, desde 2008, los bancos ya no tienen que contabilizar las ganancias o pérdidas de los activos a menos que se deterioren o se vendan.

En un nuevo esquema, los reguladores bancarios podrían eliminar la necesidad de que los BISM mantengan capital frente a los valores del Tesoro mientras la Fed vuelve a promulgar alguna versión del BTFP. Bajo tal régimen, los bancos podrían comprar bonos del Tesoro y financiarlos a través del BTFP. Si el tipo deudor es inferior al rendimiento de los bonos, ganan dinero y, por tanto, deberían estar muy dispuestos a participar, ya que potencialmente no hay inconveniente.

La Fed sigue utilizando su balance en este esquema, pero podría venderlo al público como una acción no inflacionista, como hizo en marzo de 2023 cuando se introdujo el BTFP.

Resumen

El aumento de la deuda y los gastos por intereses del Gobierno Federal ponen de relieve los retos que plantea el gasto deficitario prolongado. El problema ha obligado a la Fed a ayudar al Tesoro a hacer frente a sus crecientes necesidades. La situación se hace más evidente cada día que pasa.

El programa BTFP, recientemente cerrado, y los rumores sobre los requisitos de apalancamiento ofrecen una idea de cómo la Fed podría llevar a cabo esta ardua tarea, manteniendo al mismo tiempo su agresiva política monetaria antiinflacionista.

------

¿Invierte en Bolsa? ¿Cuándo y cómo entrar o salir? ¡Pruebe InvestingPro! ¡Aproveche AQUÍ Y AHORA! Pinche AQUÍ, elija el plan que quiera de 1 ó 2 años y aproveche sus DESCUENTOS. Obtenga desde un 10% hasta un 50% aplicando el código INVESTINGPRO1. ¡No espere más!

Con ello conseguirá:

- ProPicks: carteras de valores gestionadas por IA con un rendimiento demostrado.

- ProTips: información asimilable para simplificar en pocas palabras una gran cantidad de datos financieros complejos.

- Buscador de acciones avanzado: Busque las mejores acciones según sus expectativas, teniendo en cuenta cientos de métricas financieras.

- Datos financieros históricos de miles de acciones: Para que los profesionales del análisis fundamental puedan profundizar por sí mismos en todos los detalles.

- Y muchos otros servicios, por no mencionar los que tenemos previsto incorporar en un futuro próximo.

¡Actúe rápido y súmese a la revolución de la inversión! ¡Consiga su OFERTA AQUÍ!