El informe del IPC de agosto mostró un aumento de la inflación general anual del 3.7%, frente al 3.2% de julio y el 30% de junio

A medida que la inflación se recupera, he utilizado la herramienta de selección de valores de InvestingPro para identificar algunos de los mejores valores que tienden a ofrecer fuertes rendimientos durante los períodos de IPC elevado

¿Busca más ideas operativas para sortear la actual volatilidad del mercado? Los miembros de InvestingPro obtienen ideas exclusivas y orientación para navegar en cualquier clima

El gobierno de EE.UU. acaba de publicar el informe de inflación de agosto, con cifras que revelan que el IPC ha seguido aumentando a un ritmo mucho más rápido que la tasa del 2% que la Fed considera saludable para la economía.

El índice de precios al consumo subió un 0.6% en el mes, tras haber subido un 0.2% en julio. La tasa de inflación general anual superó las expectativas del mercado, situándose en el 3.7%, lo que supone una aceleración significativa respecto al ritmo anual del 3.2% del mes anterior.

Para ayudarle a navegar con éxito a través del incierto contexto macroeconómico, utilicé el filtro de InvestingPro para identificar algunos de los mejores valores que tienden a ofrecer fuertes rendimientos en tiempos de alta inflación, como ahora.

Me centré en empresas diversificadas que son de naturaleza defensiva y demuestran una rentabilidad sólida, un balance saneado, fuertes perspectivas de crecimiento y un reparto de dividendos resistente gracias a su posición de liderazgo en el mercado.

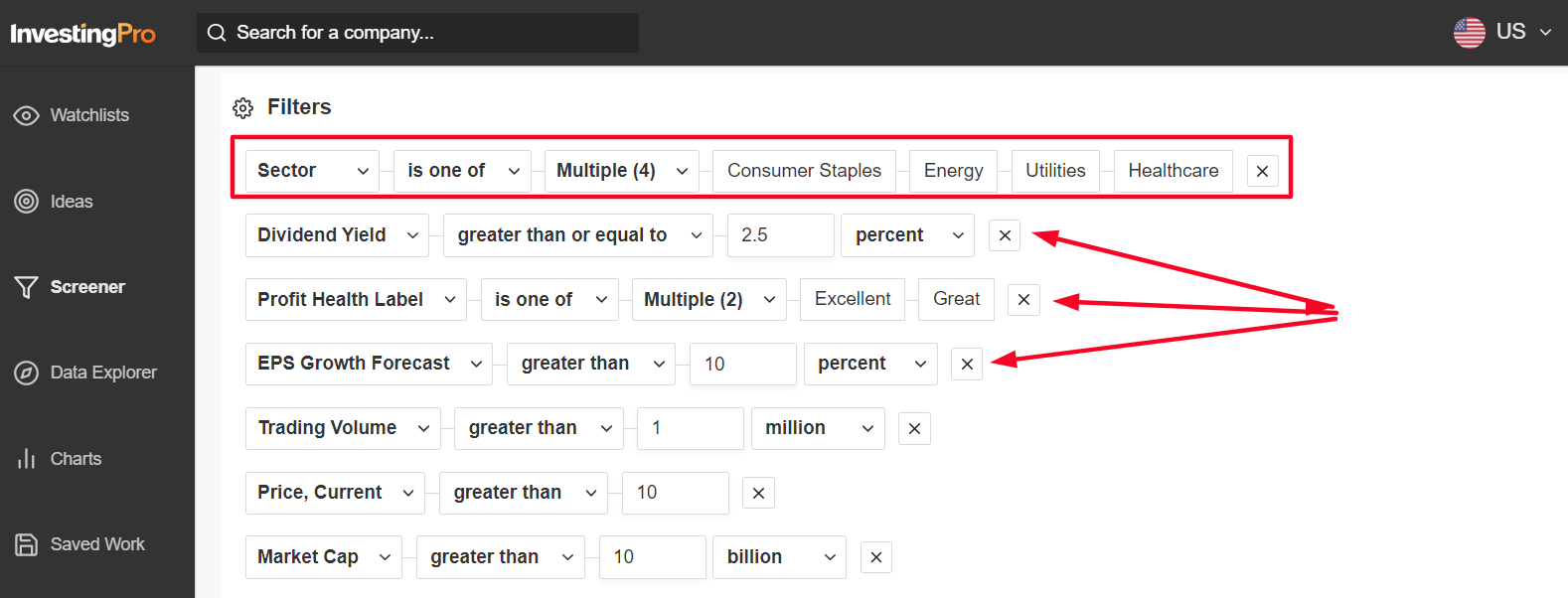

Para iniciar mi proceso, primero busqué valores de sectores defensivos del mercado, como productos básicos de consumo, energía, servicios públicos y sanidad, ya que sus productos y servicios son esenciales para la vida cotidiana de las personas.

Fuente: InvestingPro

A continuación, filtré los valores con una rentabilidad por dividendo superior al 2.5%.

Por último, busqué nombres que tuvieran una etiqueta InvestingPro Profit Health de "Excellent" (Excelente) o "Great" (Muy bien). La calificación se basa en la solidez del crecimiento previsto de los beneficios de la empresa y las tendencias del flujo de caja.

Mi lista de seguimiento se compone de empresas con una capitalización bursátil superior a 10,000 millones de dólares, un volumen medio diario de negociación de al menos un millón de acciones y un precio igual o superior a 10 dólares.

Sólo 26 valores de las bolsas estadounidenses cumplían los criterios anteriores. De ellos, aquí hay tres empresas destacadas que conviene poseer ante el retorno de los temores inflacionistas.

Si desea consultar la lista completa de valores incluidos en mi lista de seguimiento, inicie su prueba gratuita de 7 días con InvestingPro.

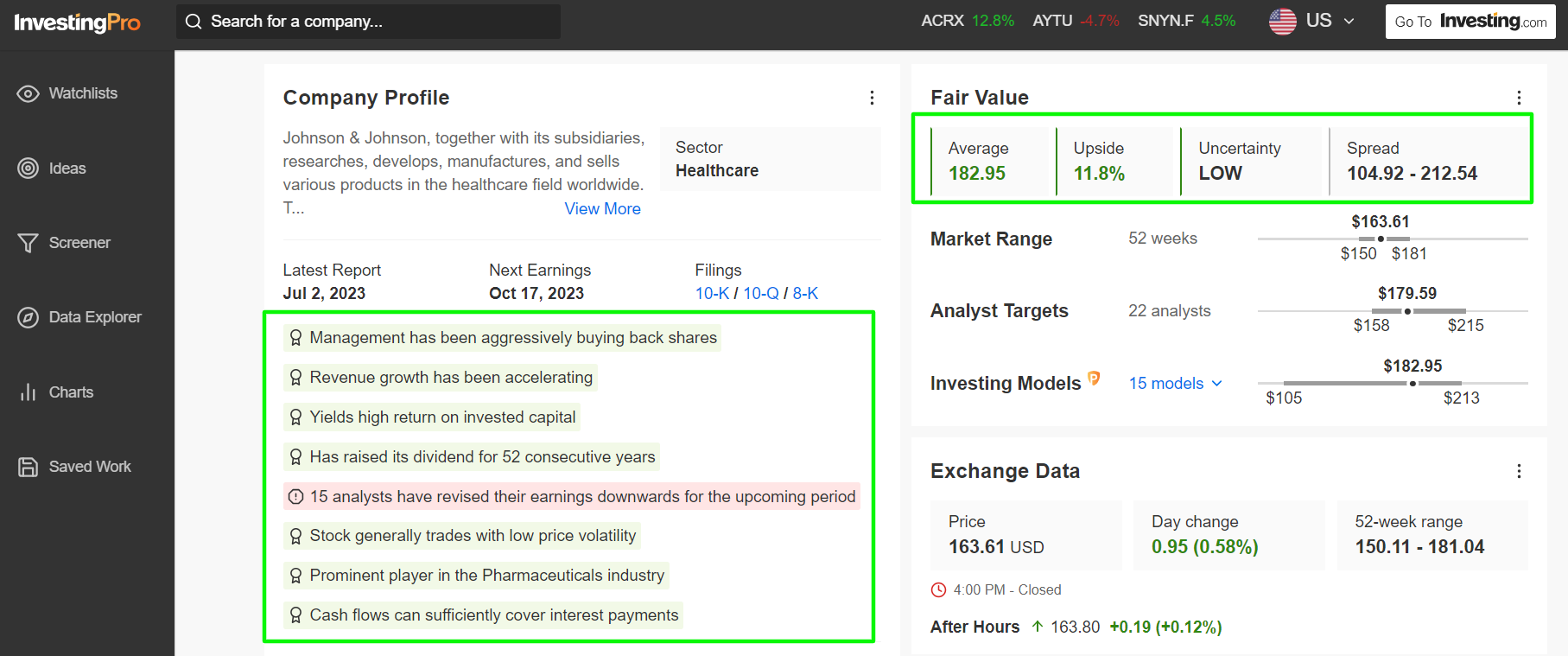

Johnson & Johnson (NYSE:JNJ) es uno de los fabricantes de fármacos y dispositivos médicos más valiosos del mundo, más conocido por sus diversos fármacos inmunológicos, oncológicos y cardiovasculares de gran éxito.

El gigante de la salud ha escindido recientemente su negocio de salud del consumidor Kenvue (NYSE:KVUE), siguiendo los pasos de varios otros fabricantes de medicamentos que se han reducido para centrarse en sus unidades farmacéuticas.

J&J tiene un historial estelar de capear tormentas económicas y tiende a mostrar resistencia durante periodos de inflación, ya que la demanda de productos y servicios médicos se mantiene estable.

La reputación de innovación de la empresa con sede en Nueva Brunswick, Nueva Jersey, y su sólida cartera de prometedores fármacos la posicionan para el crecimiento, incluso cuando vuelva la inflación.

Además, el dividendo anualizado relativamente alto de J&J y su atractiva rentabilidad -actualmente de 4.76 dólares y 2.91%, respectivamente- aumentan aún más el atractivo de este gigante diversificado de la atención sanitaria.

De hecho, es una de las dos únicas empresas con sede en EE.UU. que tiene una calificación crediticia preferente de "AAA", superior a la del Gobierno de EE.UU., y ha aumentado su dividendo cada año durante 52 años consecutivos.

Fuente: InvestingPro

Según una serie de modelos de valoración, incluidos los múltiplos precio-beneficio, el precio objetivo medio de "valor razonable" para las acciones de JNJ en InvestingPro se sitúa en 182.95 dólares, lo que supone un potencial alcista del 12% respecto al valor de mercado actual.

Teniendo esto en cuenta, poseer acciones de Johnson & Johnson en tiempos de inflación al alza presenta varias ventajas gracias al sólido balance de la compañía y a su largo historial no sólo de pago de dividendos, sino también de incremento de los mismos a lo largo del tiempo.

2. PepsiCo

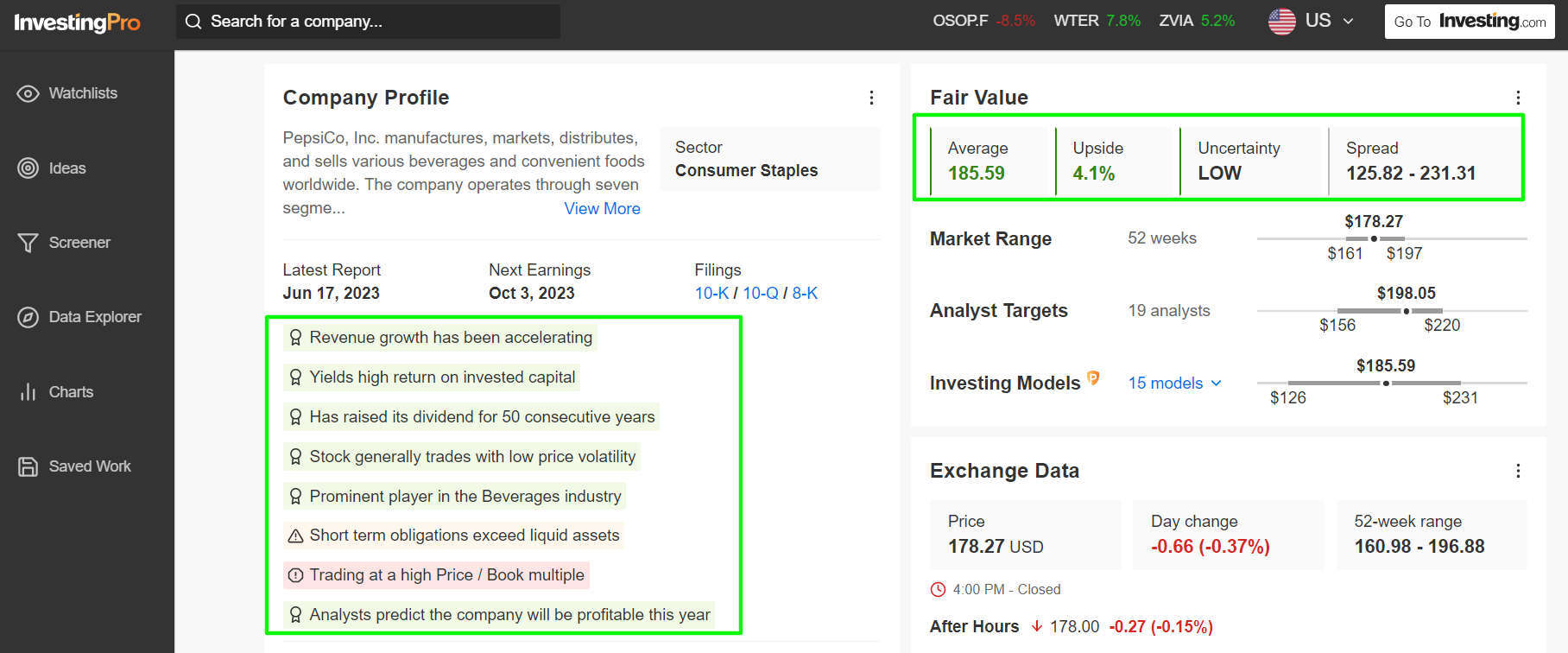

PepsiCo (NASDAQ:PEP) cumple mis estrictos criterios de empresas blue-chip (megacapitalizadas) rentables que funcionan bien en tiempos de crecientes presiones inflacionistas e incertidumbre económica.

Esta empresa de productos de consumo bien diversificada opera en 200 países y vende una amplia gama de artículos populares que la gente consume independientemente de las condiciones económicas.

Además, el poder de fijación de precios de PepsiCo le permite ajustarse al aumento de los costes de los insumos, mitigando el impacto de la inflación en sus márgenes de beneficios.

El gigante mundial de las bebidas y los aperitivos cuenta actualmente con 23 marcas en su cartera que producen más de mil millones de dólares en ventas anuales, incluyendo refrescos notables como Pepsi, Gatorade y Tropicana, así como marcas de aperitivos reconocibles como Lay's, Fritos, Doritos y Cheetos.

La empresa con sede en Nueva York es también un pagador de dividendos fiable con un historial de crecimiento constante de los dividendos. De hecho, el pago de dividendos de PepsiCo ha experimentado 50 años consecutivos de crecimiento, lo que le ha valido el estatus de "Rey de los dividendos".

Fuente: InvestingPro

Según InvestingPro, los inversionistas tienen la oportunidad de comprar acciones de PepsiCo con un modesto descuento. El precio medio estimado del "valor razonable" de PEP es de 185.59 dólares por acción, lo que implica un potencial alcista del 4.1%.

En conjunto, la fuerte presencia mundial de PepsiCo, su variada cartera de productos, su estable historial de dividendos y su compromiso con la innovación la convierten en una opción destacada para los inversionistas que buscan sortear los retos actuales de las elevadas presiones inflacionistas.

3. NextEra Energy

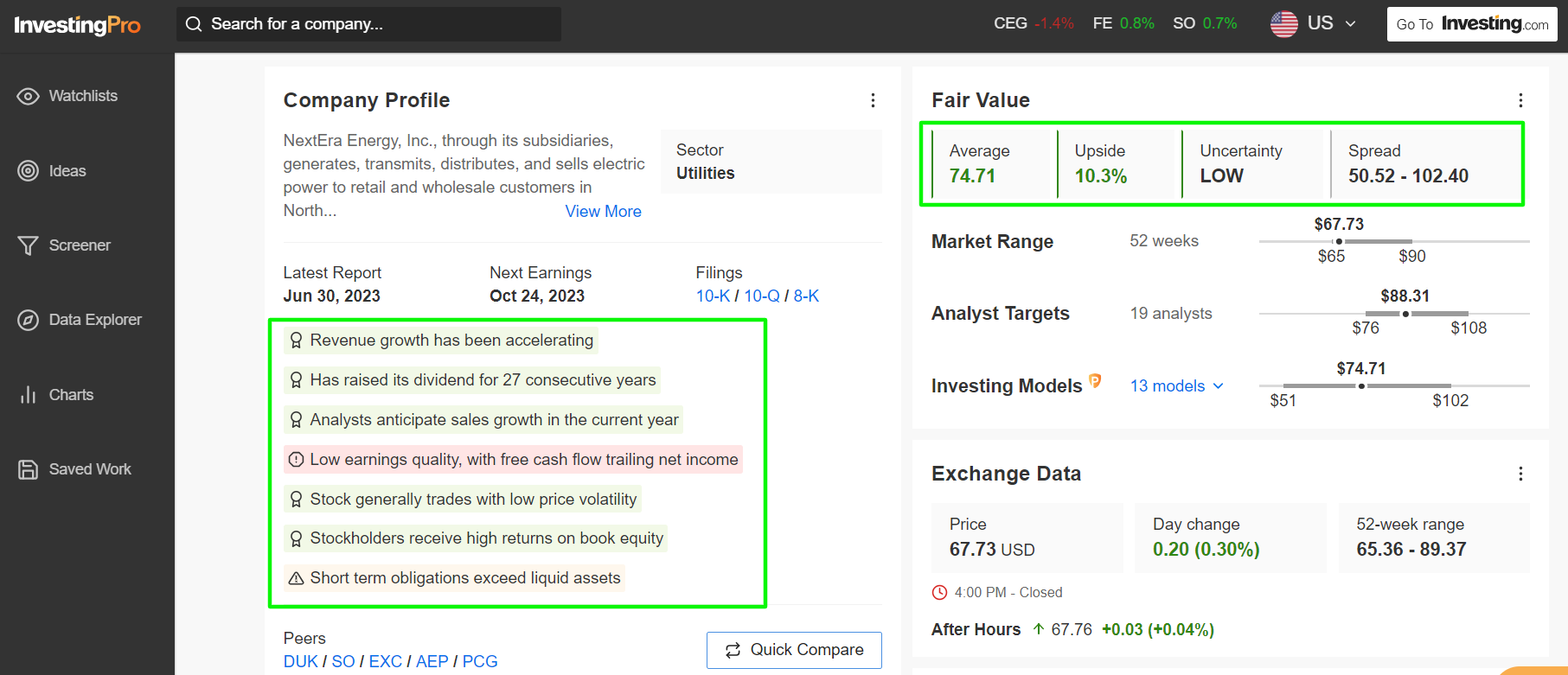

NextEra Energy (NYSE:NEE), que destaca en el sector de los servicios públicos como líder en energías renovables, tiene potencial para ofrecer fuertes rendimientos a medida que resurja la preocupación por la inflación.

Las acciones de empresas defensivas cuyos productos y servicios son esenciales para la vida cotidiana de las personas, como los proveedores de servicios públicos, tienden a obtener mejores resultados en entornos de aceleración de la inflación.

El gigante de los servicios públicos con sede en Juno Beach (Florida), que es el mayor generador mundial de electricidad eólica y solar, parece preparado para seguir beneficiándose del actual cambio hacia las energías limpias.

Los contratos a largo plazo y el negocio regulado de servicios públicos de NextEra proporcionan flujos de caja estables, lo que la convierte en una opción fiable para los inversionistas que buscan aislarse de las incertidumbres relacionadas con la inflación.

Además, los constantes pagos de dividendos de la empresa de energías renovables y su enfoque en el valor para el accionista la convierten en una opción sólida para los inversionistas orientados a los ingresos.

NextEra Energy ha mantenido una racha de 27 años consecutivos en los que ha aumentado su dividendo anual.

Fuente: InvestingPro

De hecho, las acciones podrían ver un alza del 10,3% desde el precio de cierre del martes de acuerdo con los modelos cuantitativos en InvestingPro, con lo que las acciones de NEE más cerca de su precio "Fair Value" (Valor razonable) de alrededor de $75.

En definitiva, la sólida posición financiera de NextEra Energy, su variada cartera de energías renovables, sus flujos de caja estables y su compromiso con el crecimiento de los dividendos convierten a sus acciones en una opción atractiva ante el retorno de los temores inflacionistas.

No deje de consultar InvestingPro para mantenerse al tanto de la tendencia del mercado y de lo que significa para sus decisiones de inversión.

***

Desbloquea los datos claves del mercado con InvestingPro

Divulgación: En el momento de escribir este artículo, tengo una posición larga en el Dow Jones Industrial Average a través del ETF SPDR Dow. También tengo una posición larga en el ETF SPDR del sector energético (NYSE:XLE) y en el ETF SPDR del sector de cuidado de la salud (NYSE:XLV). Además, tengo posiciones cortas en S&P 500, Nasdaq 100 y Russell 2000 a través de ProShares Short S&P 500 ETF, ProShares Short QQQ ETF y ProShares Short Russell 2000 ETF. Reequilibro periódicamente mi cartera de valores individuales y ETFs basándome en una evaluación continua del riesgo, tanto del entorno macroeconómico como de las finanzas de las empresas. Los puntos de vista expuestos en este artículo son exclusivamente la opinión del autor y no deben tomarse como asesoramiento de inversión.