- Los mercados afrontan una semana decisiva, en la que es probable que la Fed y el BCE pongan fin a sus ciclos de subidas de tipos

- Los mercados se centrarán ahora en cuánto tiempo se mantendrán elevados los tipos, así como en el balance de la Fed

- La inflación, en particular el IPC subyacente, debería seguir guiando las decisiones de los bancos centrales a lo largo del año.

- La tensión económica obliga a la Fed a pivotar.

- El IPC subyacente se acerca mucho al objetivo de la Fed.

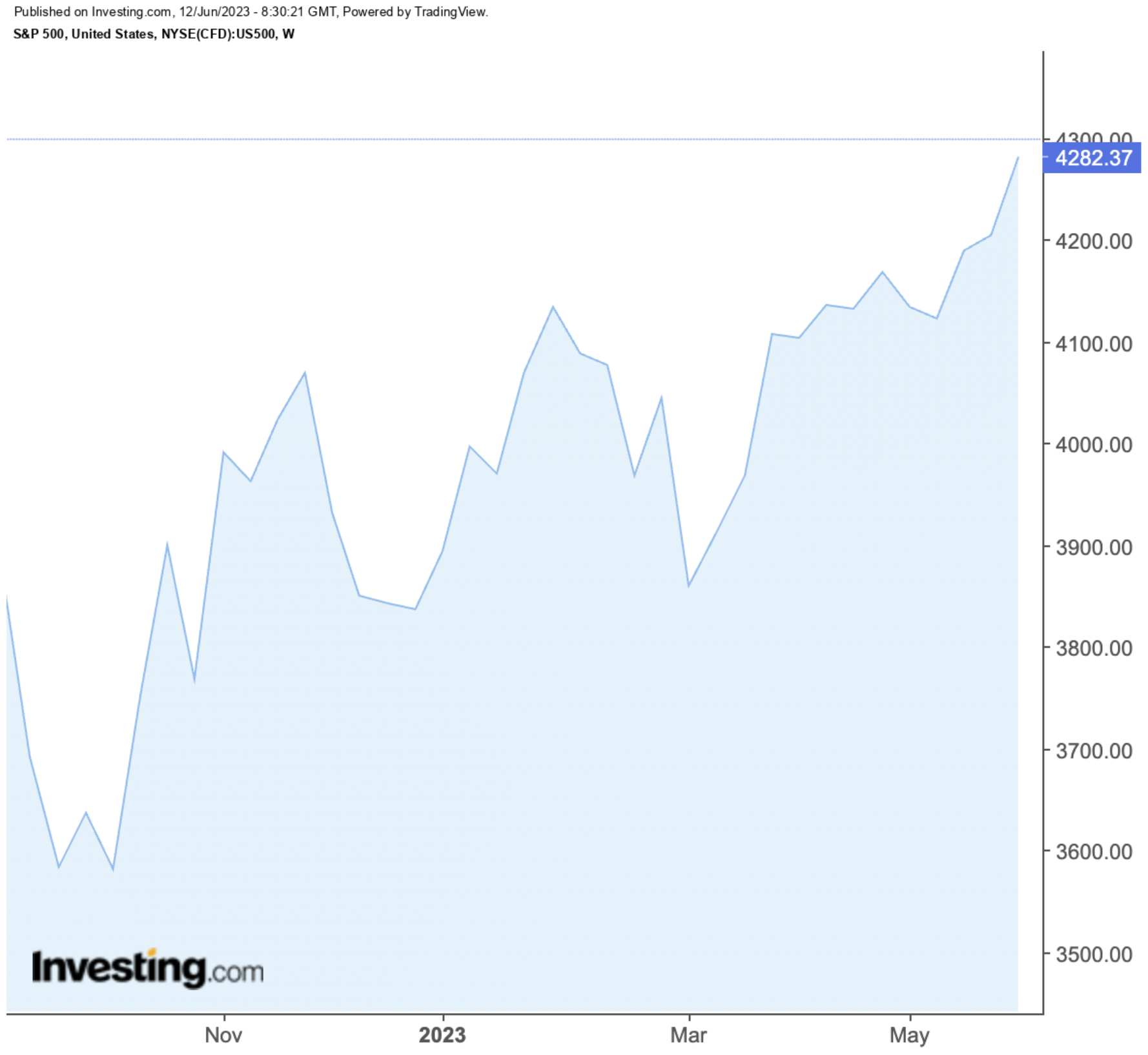

Tras más de un año de constante sufrimiento, por fin ha llegado: El probable final del ciclo de subidas de tipos de la Fed. Y, junto con él, el potencial amanecer de un nuevo mercado alcista, subiendo el S&P 500 un 20% desde los mínimos del viernes de la semana pasada.

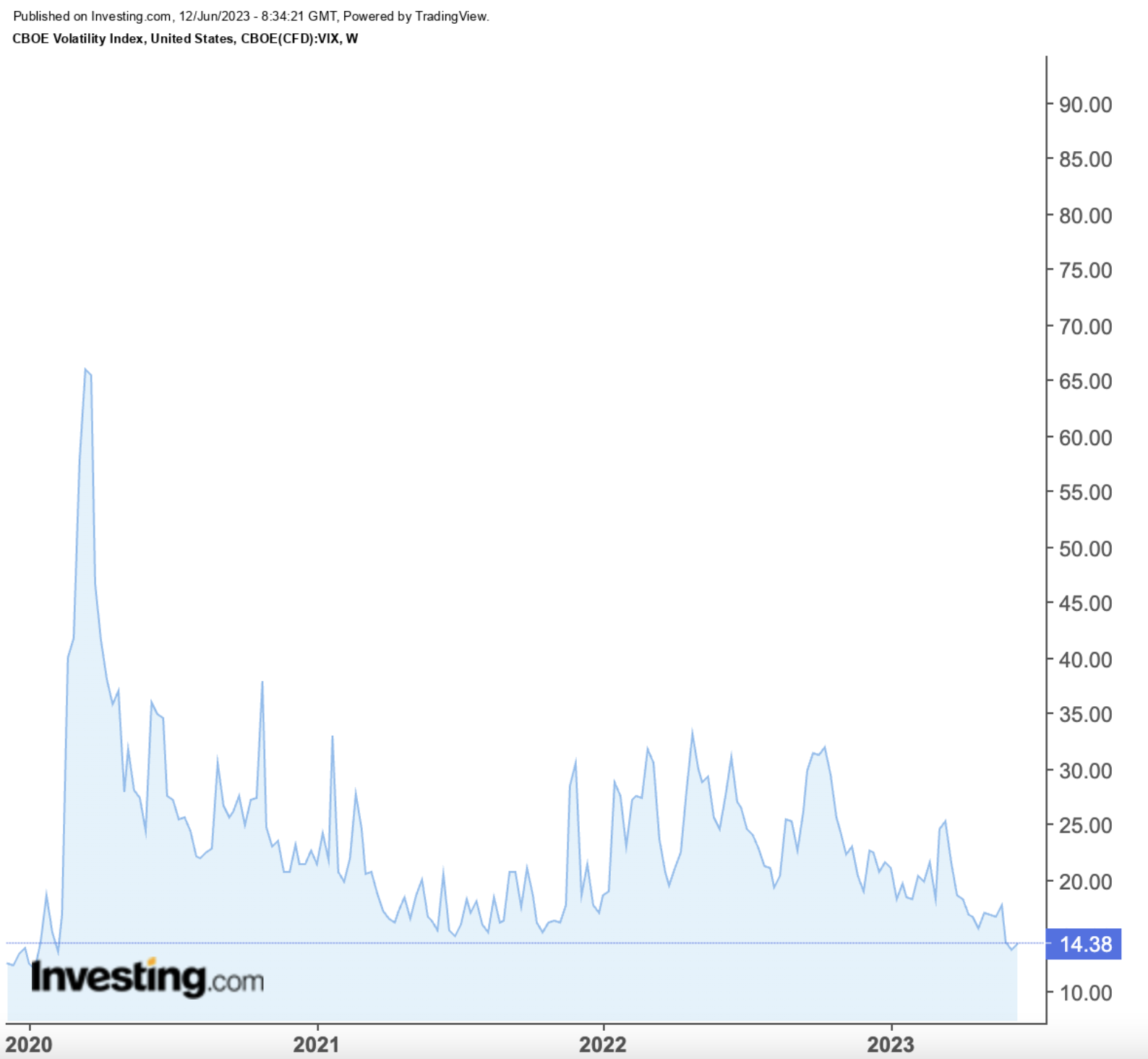

El VIX ha registrado su cota más bajo desde 2020.

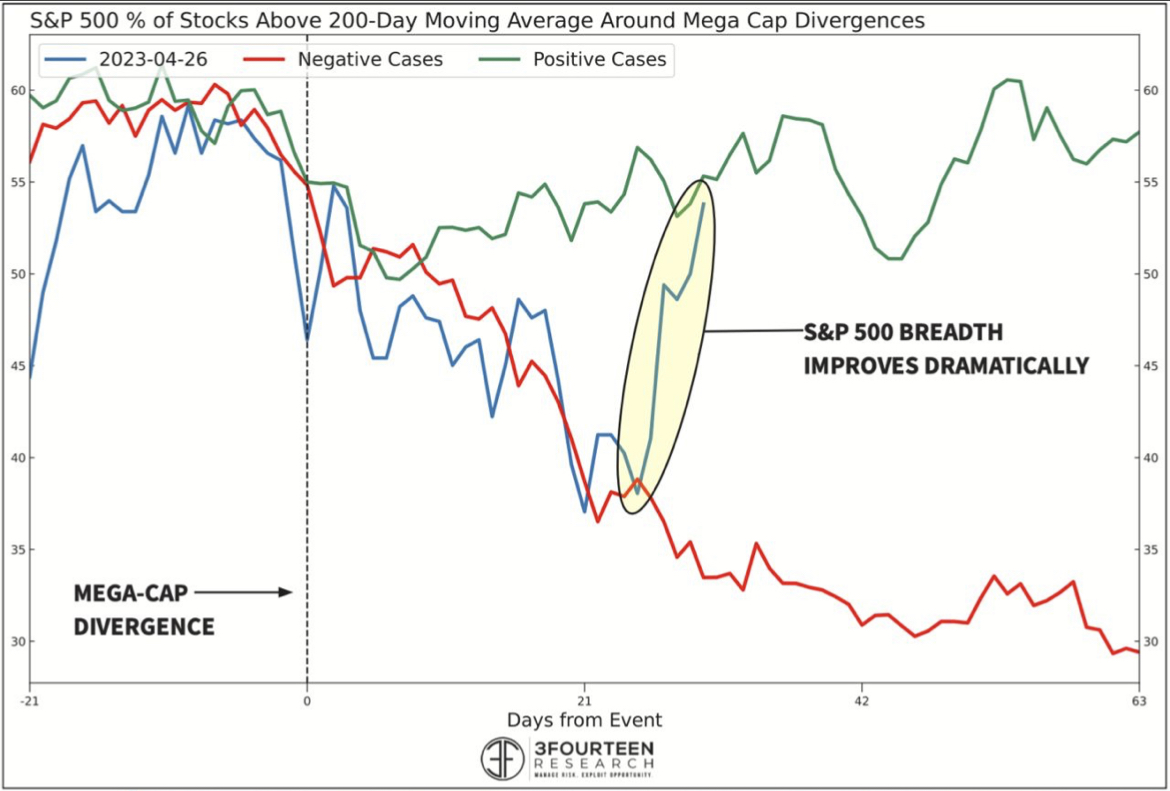

Y la amplitud del mercado también ha empezado a mejorar. De hecho, en sólo cuatro jornadas de la semana pasada, el porcentaje de valores del S&P 500 que cotizan por encima de su media móvil de 200 días se disparó del 38% al 53%, lo que indica que el mercado alcista podría estar empezando a extenderse finalmente a otros sectores distintos del tecnológico.

Fuente: 3Fourteen Research

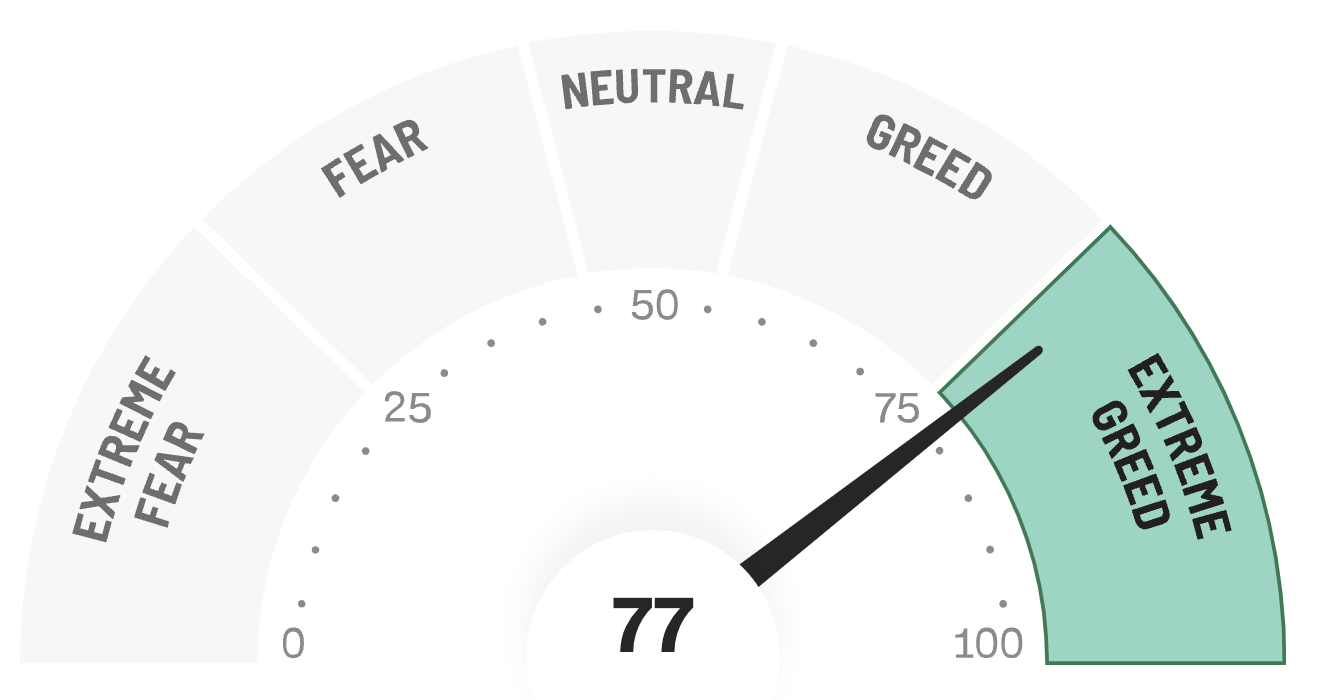

Pero como dice el famoso adagio de Warren Buffett "Ten miedo cuando los demás son codiciosos". Pues el mercado ha alcanzado niveles de "avaricia extrema", según el índice de la CNN.

Fuente: CNN

Aunque todavía es demasiado pronto para saber si el mercado bajista ha terminado definitivamente o si sólo estamos experimentando un rally bajista prolongado, lo cierto es que el comportamiento excesivamente optimista del mercado en un contexto macroeconómico bastante complicado debería hacer saltar las alarmas a los inversores más avispados.

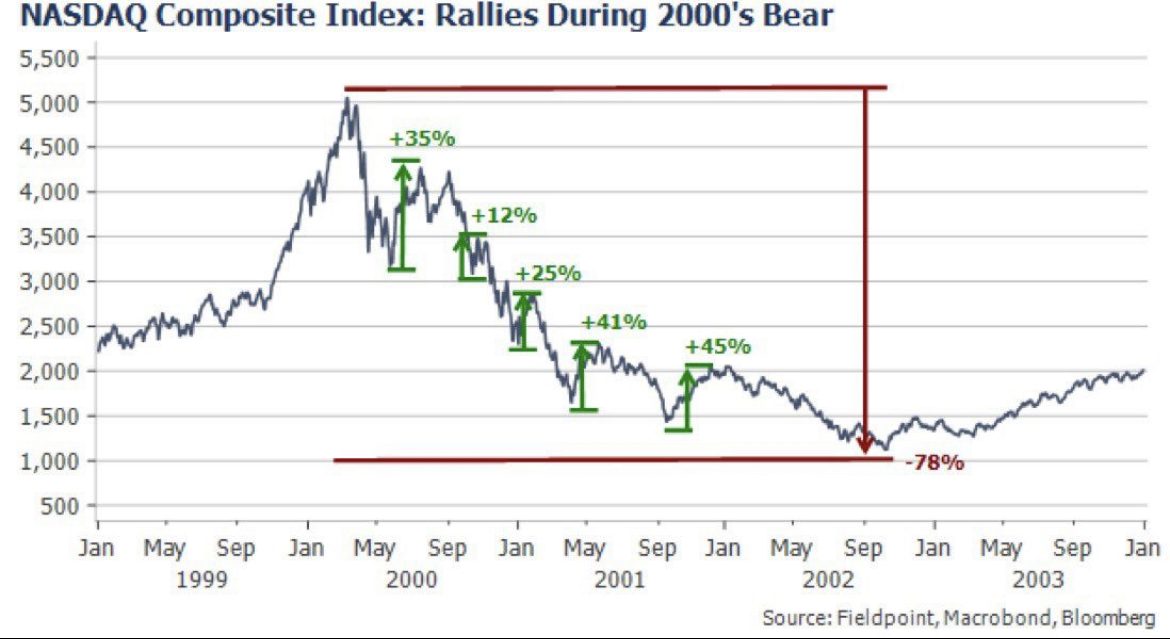

Como han señalado muchos analistas, tanto el S&P 500 como el Nasdaq Composite han registrado subidas más fuertes en mercados bajistas seculares. Tomemos como ejemplo la burbuja de las puntocom:

Fuente: Fieldpoint, Macrobond, Bloomberg

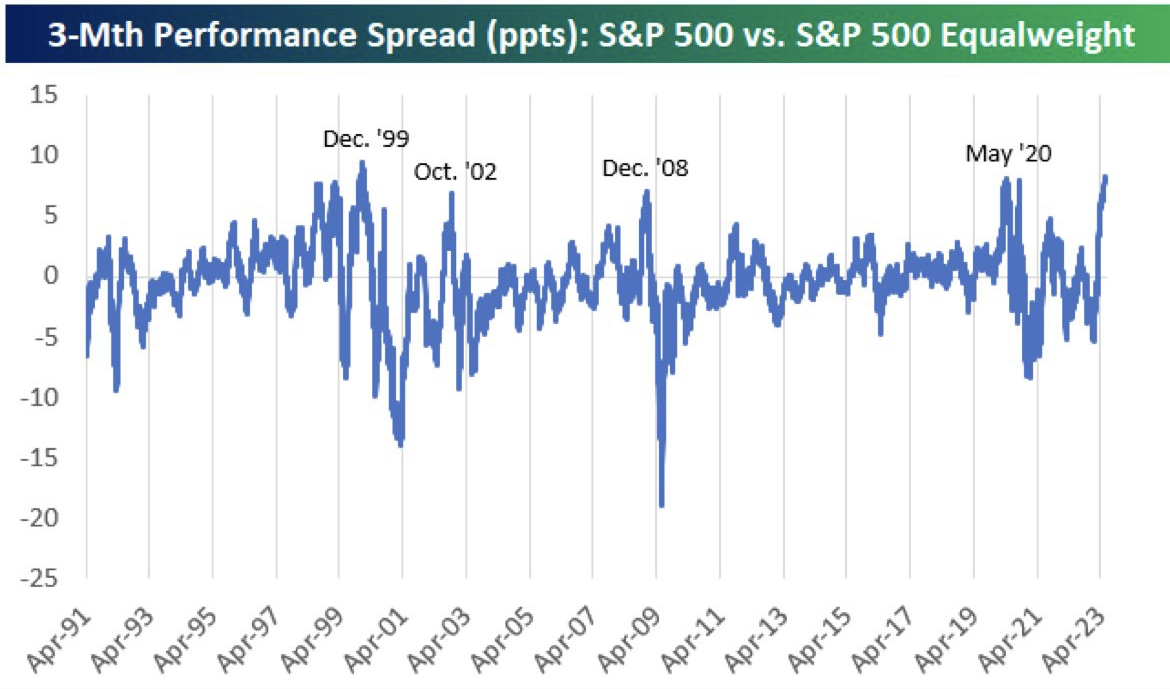

Además, en un marco más amplio, el diferencial entre el S&P 500 y el S&P 500 Equal Weighted se sitúa en niveles históricamente elevados, lo que indica que la amplitud sigue siendo débil.

Fuente: Bespoke

Esta combinación de factores me indica que seguimos ante un mercado más propicio a la negociación por rangos que a la subida unidireccional de los índices. La selección de valores debería seguir siendo la forma de superar al mercado, y el buscador de acciones de InvestingPro es la mejor herramienta del mercado para los inversores minoristas que deseen encontrar empresas sólidas por las que apostar.

Solicite aquí su semana gratuita.

Las condiciones financieras deberían seguir siendo relativamente restrictivas, independientemente de la decisión de la Fed

El mercado debería seguir prestando mucha atención a la inflación y a los movimientos de la Fed, aunque el tema pierda importancia en los medios financieros, sólo que en lugar de centrarse en cuánto subirá los tipos la Fed, los inversores empezarán a preocuparse por cuánto tiempo los mantendrá elevados.

Además, las condiciones financieras deberían seguir siendo relativamente restrictivas, independientemente de la decisión que tome la Fed esta semana. Por eso sospecho que el balance de la Fed se convertirá en un tema de debate más importante en los principales medios financieros. En la actualidad, las condiciones siguen siendo relativamente restrictivas desde una perspectiva histórica, como se observa en el siguiente gráfico.

Fuente: Thomas Willie, Bloomberg

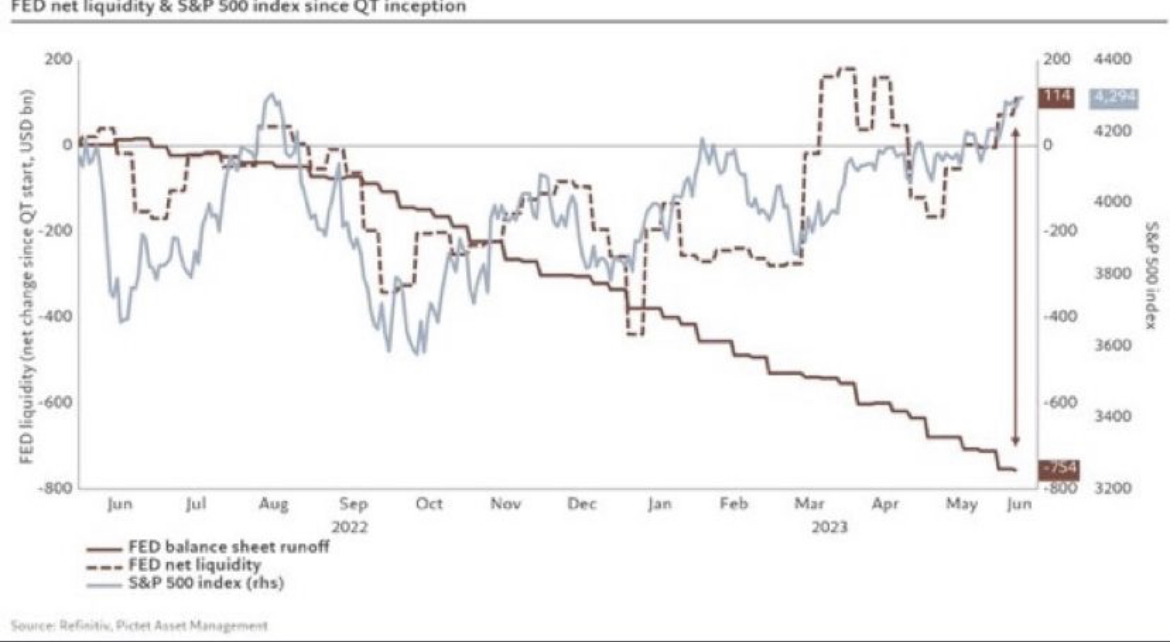

De hecho, tras un repunte de su balance debido a la crisis bancaria, la Fed ha vuelto al QT (expansión cuantitativa) durante los dos últimos meses (periodo en el que los mercados han subido como si no hubiera un mañana).

Fuente: Bloomberg

¿Y por qué es importante? Principalmente porque la correlación entre la ejecución del balance de la Fed y el S&P 500 es extremadamente alta. Sin embargo, la liquidez neta de la Fed diverge de su balance (véase el siguiente gráfico), así que hay bastantes probabilidades de que algo se rompa hacia un lado u otro (lo que significa que la Fed volverá a la contracción cuantitativa, o el balance comenzará a bajar).

Fuente: Refinitiv, Pictet Asset Management

Hay dos factores principales que los traders deberían tener en cuenta para anticipar una ruptura en cualquier dirección:

En cuanto a lo primero, las quiebras empresariales han alcanzado máximos de 13 años en 2023, con un aumento aproximado del 115% con respecto al mismo periodo del año anterior, según datos de S&P Global. Sin embargo, como muchos argumentarían, las cifras parten de una base débil, por lo que no son tan malas desde una perspectiva histórica como parecen.

Además, la resistencia del mercado laboral sigue apuntando a un escenario de "no recesión".

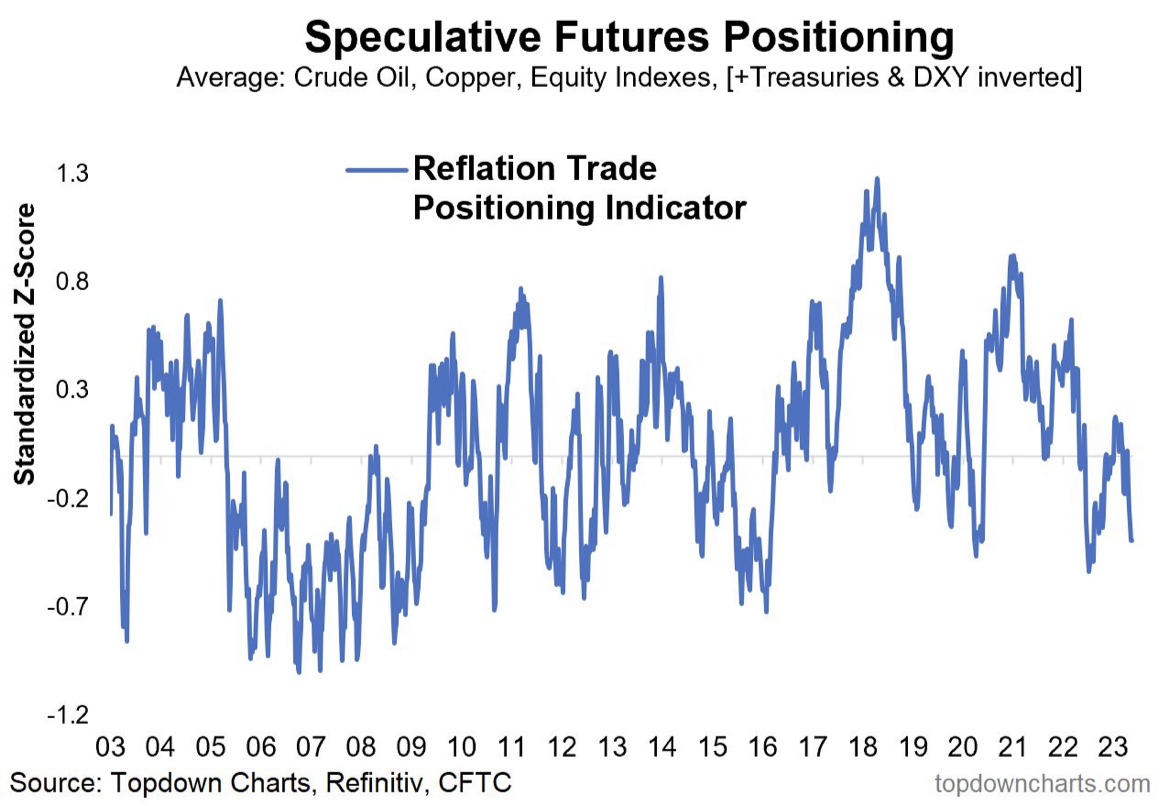

La posición especulativa en futuros (es decir, la posición en futuros sobre materias primas, divisas, bonos y acciones) también indica que los inversores apuestan en gran medida por un escenario de deflación/recesión.

Fuente: Topdown Charts

Ahora, hablemos del elefante en la habitación: el IPC y el IPC subyacente que se publican este martes.

El IPC sigue siendo importante

Con el informe del IPC de esta semana a la vuelta de la esquina, se recomienda a los inversores que actúen con cautela antes de dejarse llevar por el FOMO.

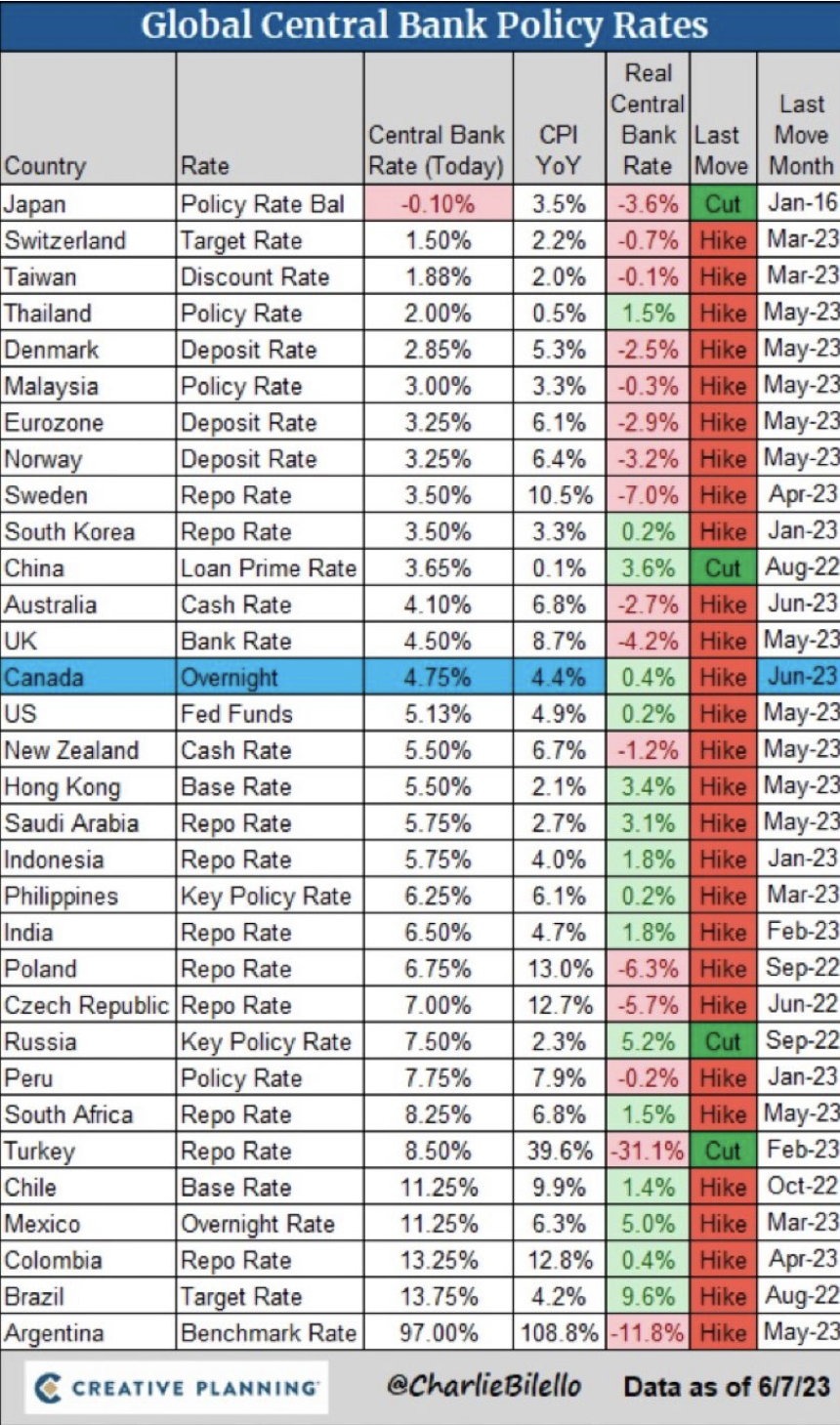

Aunque el tema parece haber desaparecido de las noticias desde las lecturas altamente positivas del mes pasado, los bancos centrales de todo el mundo siguen centrados en él, como indican las sorprendentes subidas de tipos del Banco de Canadá y el Banco de la Reserva de Australia de la semana pasada. Asimismo, la probabilidad de que BCE también suba los tipos esta semana en 25 puntos básicos sigue siendo elevada.

En Estados Unidos, la situación parece más pesimista, y el Barómetro de Seguimiento de los Tipos de la Fed de Investing.com estima que hay casi un 80% de probabilidades de que los tipos se mantengan estables esta semana. Sin embargo, creo que un último recorte de 25 puntos básicos esta semana para cerrar el ciclo no está del todo descartado.

A medida que la inflación tienda a la baja y los Bancos Centrales se nieguen a pivotar, los tipos reales serán progresivamente más positivos en todo el mundo, lo que hará más atractivos los bonos.

Fuente: @CarlieBilello

El gráfico anterior también sugiere que el dólar estadounidense debería seguir siendo fuerte en el futuro debido al rendimiento real positivo de Estados Unidos en comparación con otras economías desarrolladas. Esto podría ser negativo para los beneficios empresariales, pero positivo para la inflación.

Por otra parte, sin un pivote a la vista, la rigidez de la inflación, en particular en la parte subyacente del IPC, debería seguir impulsando la política económica de la Reserva Federal a lo largo del año.

IPC subyacente

La inflación subyacente aumentó en invierno debido a la demanda reprimida de automóviles, viajes y la persistente inflación de la vivienda. Los indicios apuntan a una estabilización y disminución de los precios de los automóviles a medida que mejora la escasez de oferta. El desequilibrio entre la oferta y la demanda del sector automovilístico ha contribuido a la inflación general, a pesar de las mejoras de la cadena de suministro mundial.

Las ventas de automóviles en Estados Unidos disminuyeron, pero se espera que los precios se estabilicen y bajen a medida que la demanda acumulada se encuentre con una oferta mejorada. Las subastas de coches de segunda mano muestran indicios de desinflación con recientes bajadas de precios.

La demanda acumulada en el sector de los viajes provocó una subida de los precios de los billetes de avión y los hoteles, aunque la inflación de los viajes ha disminuido desde entonces. La inflación de la vivienda podría haber tocado techo, y converge hacia la norma histórica. La inflación de los alquileres privados para nuevos arrendamientos ha vuelto a la norma histórica y se mantiene por debajo de la misma. Los modelos de inflación sugieren un descenso de la inflación de la vivienda a finales de año, lo que repercutiría en la inflación general.

Los últimos informes coinciden con las expectativas, con una elevada inflación subyacente del IPC impulsada principalmente por los precios de los coches de segunda mano. Las tasas mensuales de inflación de la vivienda han disminuido, mientras que la inflación relacionada con los viajes no ha cumplido las expectativas. Los servicios básicos no relacionados con la vivienda, muy sensibles a los salarios, se enfrentan a riesgos de desinflación debido a la rigidez del mercado laboral, aunque todo parece indicar que la inflación salarial disminuirá en los próximos meses.

Además, la correlación entre el deflactor del PCE y la oferta monetaria efectiva ha sido divergente (como se observa en el siguiente gráfico). Dado que esta última suele ir por delante de la primera, es probable que los precios PCE empiecen también a caer bruscamente si la Reserva Federal mantiene su restrictiva postura.

Fuente: Bloomberg

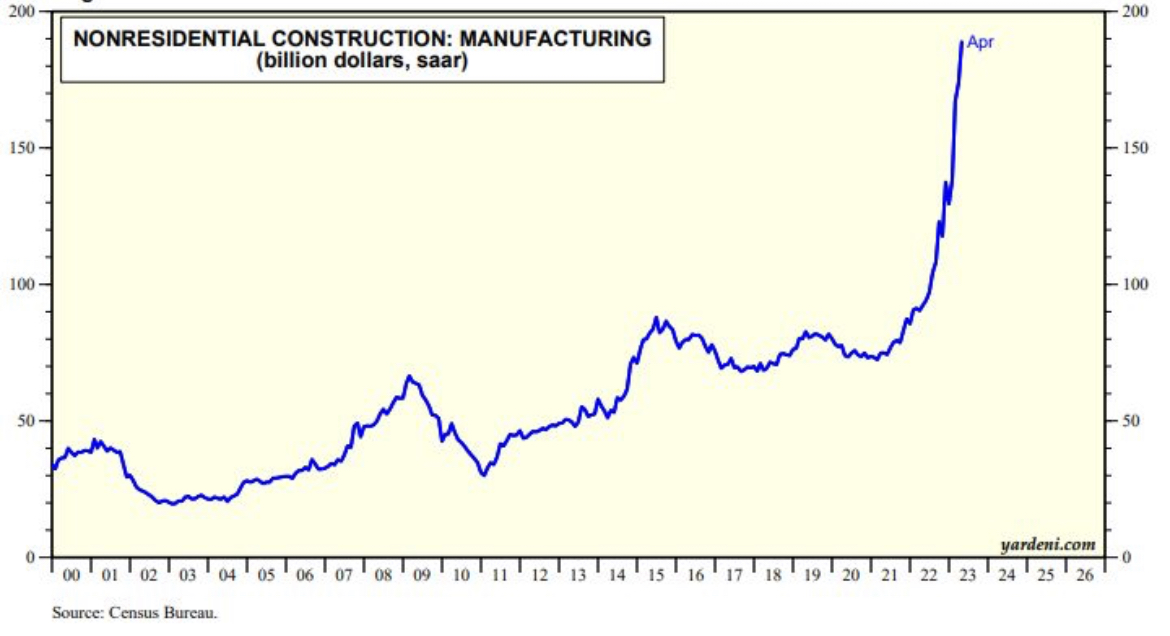

Sin embargo, si la Reserva Federal diera un giro pronto, las condiciones podrían empezar a invertirse. El gráfico siguiente muestra que los costes de fabricación de la construcción no residencial se están disparando, y la única razón por la que eso no ha impulsado la inflación es que los elevados costes de los préstamos siguen manteniendo el mercado en un estrecho rango.

Fuente: Yardeni Research, Oficina del Censo de EE.UU.

Conclusión

No cabe duda de que las condiciones financieras han mejorado a escala mundial este año, y los mercados han respondido con bastante euforia. Sin embargo, seguimos lejos de un escenario de tipos de interés netos en cero y oferta monetaria elevada.

Teniendo en cuenta todos los factores mencionados, creo que seguimos ante un mercado que se va a moverse dentro de un rango concreto durante bastante tiempo. En este contexto, se aconseja a los traders que sigan siendo pacientes y asuman riesgos comedidos teniendo en cuenta la evolución del panorama macroeconómico.

Por último, las empresas financieramente resistentes siguen siendo mejor opción que los valores innovadores de altos vuelos. Para encontrar este tipo de empresas, consulte InvestingPro, la principal herramienta de análisis del mercado para inversores minoristas.

***

Descargo de responsabilidad: El autor cree en la inversión a largo plazo y, por tanto, está posicionado en largo en valores que componen tanto el S&P 500 como el Nasdaq Composite.